核心结论:①结合大类资产比价及交易指标看,当前市场情绪已低至18/12、20/03、22/04、22/10市场底附近水平。②历史上市场情绪探底往往源于短期无法证伪的中长期叙事,走出底部需积极因素催化情绪改善。③当前市场调整时空已接近历史可比时期,积极因素或在酝酿中,结构上重视基本面“去伪存真”后的数字经济及前期调整的消费。

借鉴历史看市场如何走出底部?

近一周23/6/5-23/6/9期间市场整体磨底,其中上证综指和沪深300小幅走低、创业板指当周跌幅5%,在6月8日的日内低点跌破22年4月的前低。对比过去5年A股形成的4轮底部区域,当前市场情绪已走弱至较低水平。借鉴历史,我们认为后续随着市场的悲观预期得到修正,A股有望重拾升势。

1. 底部的左侧:悲观预期压制市场情绪

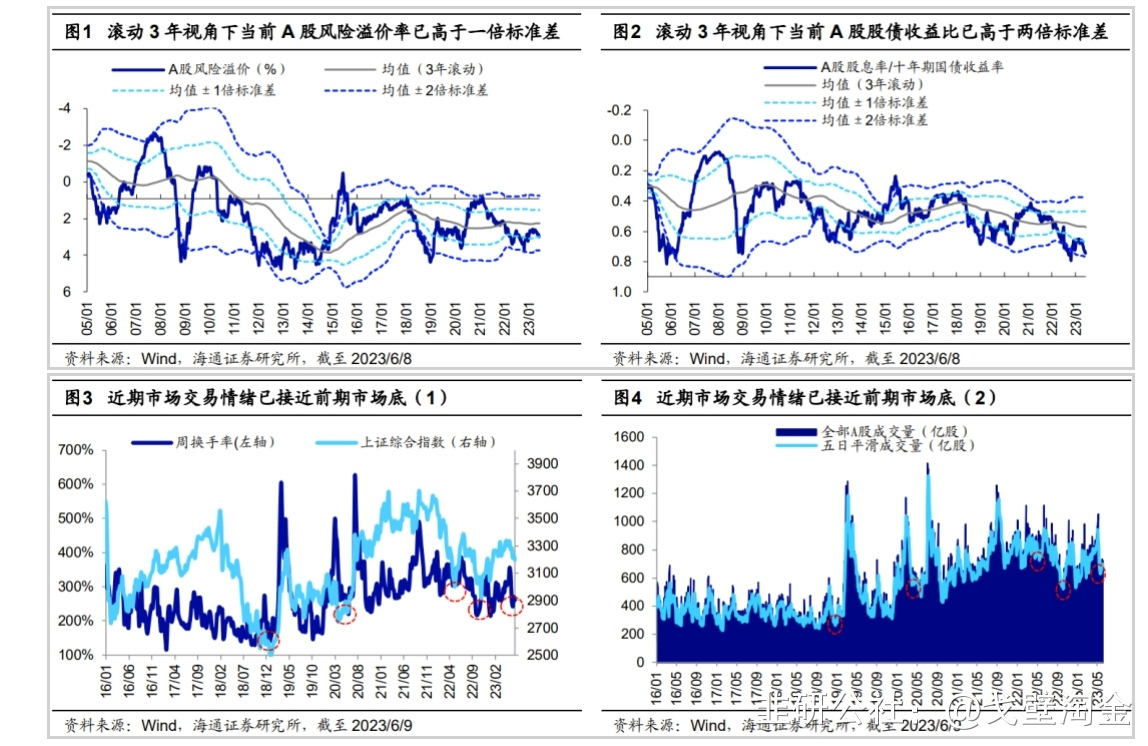

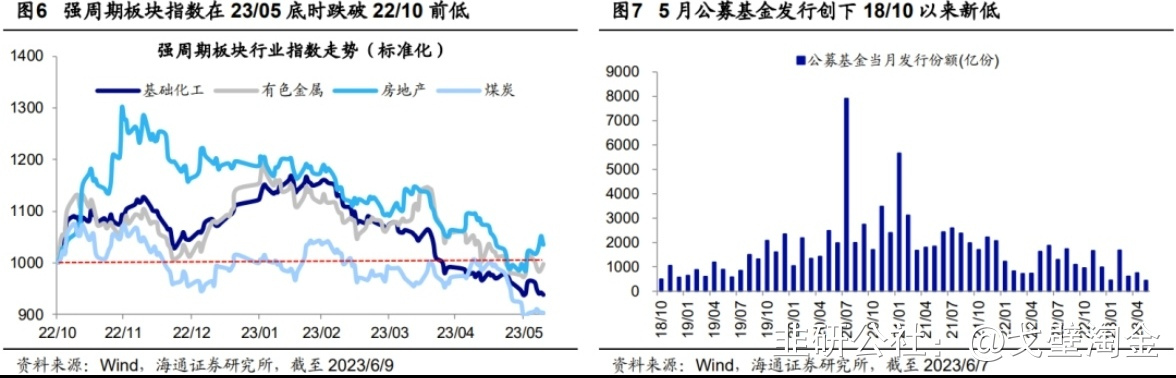

当前A股市场情绪已接近18/12、20/03、22/04、22/10等市场底部水平。自23年2月A股市场整体回调以来(截至2023/06/09,下同),上证综指最大跌幅已达7%、万得全A最大跌幅8%、沪深300最大跌幅11%、创业板指最大跌幅20%,其中创业板指在2023/6/8的日内低点跌破2022/4/27的前低。随着近期市场行情趋弱,A股整体情绪也有所下行。对比过去5年A股较明显的4个市场底部,即18/12、20/03、22/04、22/10,当前各类情绪指标显示目前市场情绪已调整至历史低位。例如当前A股风险溢价率(1/全部A股PE-10年期国债收益率)为3.0%、处05年以来从高到低26%分位,18/12、20/03、22/04、22/10时对应高点分别为4.4%、3.6%、3.4%、3.7%;当前A股股债收益比(全部A股股息率/10年期国债收益率)为0.7%、处05年以来从高到低1%分位,18/12、20/03、22/04、22/10时对应的高点分别为0.7%、0.7%、0.6%、0.8%;此外换手率、成交量等指标同样显示目前A股交易情绪已达到前4个市场底部附近水平。

历史上市场情绪走弱源于基本面下滑。回顾前述A股底部的形成过程,首先触发市场情绪走弱的导火索往往是基本面因素的下滑。我们以PMI为例来刻画国内基本面的高频边际变化,17-18年期间PMI的顶点出现于17/09,随后开始整体回落,而彼时A股的情绪(以风险溢价率及股债收益比衡量,下同)在18/01附近见顶后也开始明显走弱;与之类似的,在PMI于19/12、21/12、22/09相继见顶后市场情绪也相应随之走低。本轮A股情绪下滑同样伴随着经济指标的边际走低,PMI从23年2月的高点52.6%下滑至5月的48.8%。

最终市场情绪进一步探底源于短期无法证伪的中长期叙事。当市场情绪开始持续下行时,悲观预期的发酵往往使得部分难以验证的负面信息不胫而走。例如,2018年随着中美贸易摩擦的升级,当时对于中美“脱钩”的担忧渐起;2020年当疫情席卷至海外国家后,市场关注海外经济是否会重现1929年大萧条;2022年4月时由于新冠疫情带来的挑战增多,经济发展环境的不确定性上升;到了2022年10月时随着部分房地产企业问题逐渐暴露,市场对于触发相应风险的担忧升温。由于前述这些忧虑均是中长期视角的叙事,因此在短期较难被证伪,在悲观预期发酵时容易使得市场情绪陷入螺旋式下跌的负反馈,进而促成了市场底部的形成。与历史情况类似,现阶段市场对于部分中长期问题的关注使得情绪或已过度悲观,这点从近几个月顺周期板块的走势中或可得到验证。例如煤炭、有色、地产、化工等强周期板块在今年5月底时创下去年10月底市场反转以来的新低,由于前述板块基本面与宏观经济高度相关,其指数创新低反映出当前大家对宏观经济的预期已经接近去年10月的水平。当时疫情扰动下22Q3、Q4 GDP当季同比低至2.9%、3.9%,而当前经济增长仍有韧性,因此从强周期板块的板块指数点位可见当前市场可能已经隐含了过度悲观的经济预期。此外从基金发行的角度反映投资者情绪,截至6月7日今年5月整体公募基金新发规模不到500亿,创下2018年10月以来的新低,显示当前投资者情绪已较低。

2. 底部的右侧:预期边际改善即可明显修复

市场从底部修复仅需预期边际改善。对比历史可以发现,当前市场的情绪已接近前4轮市场底水平。那么历史上市场是如何从底部走向右侧的?答案是一点点边际催化即可。例如18年10月底,投资者虽然担忧中美关系的中长期前景,但是当时美债利率随美联储加息预期见顶回落、10月19日时任国务院副总理刘鹤就当前经济金融热点问题接受采访,此后创业板指迅速开启上涨,10-11月期间最大涨幅近20%;之后随着中央经济工作会议的召开和社融放量,19年1-4月股市迎来普涨。20年3月,虽然投资者担忧疫情在海外爆发后海外经济重现1929年大萧条,但是随着3月23日美联储宣布开启无上限QE,美股A股迅速修复;22年4月,虽然投资者担忧突发的疫情会使得全年经济承压,但是随着4月底中央财经委员会、政治局会议相继召开释放稳增长信号,市场迎来见底回升;22年10月,虽然投资者对地产行业风险存在担忧,但是随着11月政策“三箭齐发”助房地产市场企稳,叠加疫情政策优化,市场迎来上涨。

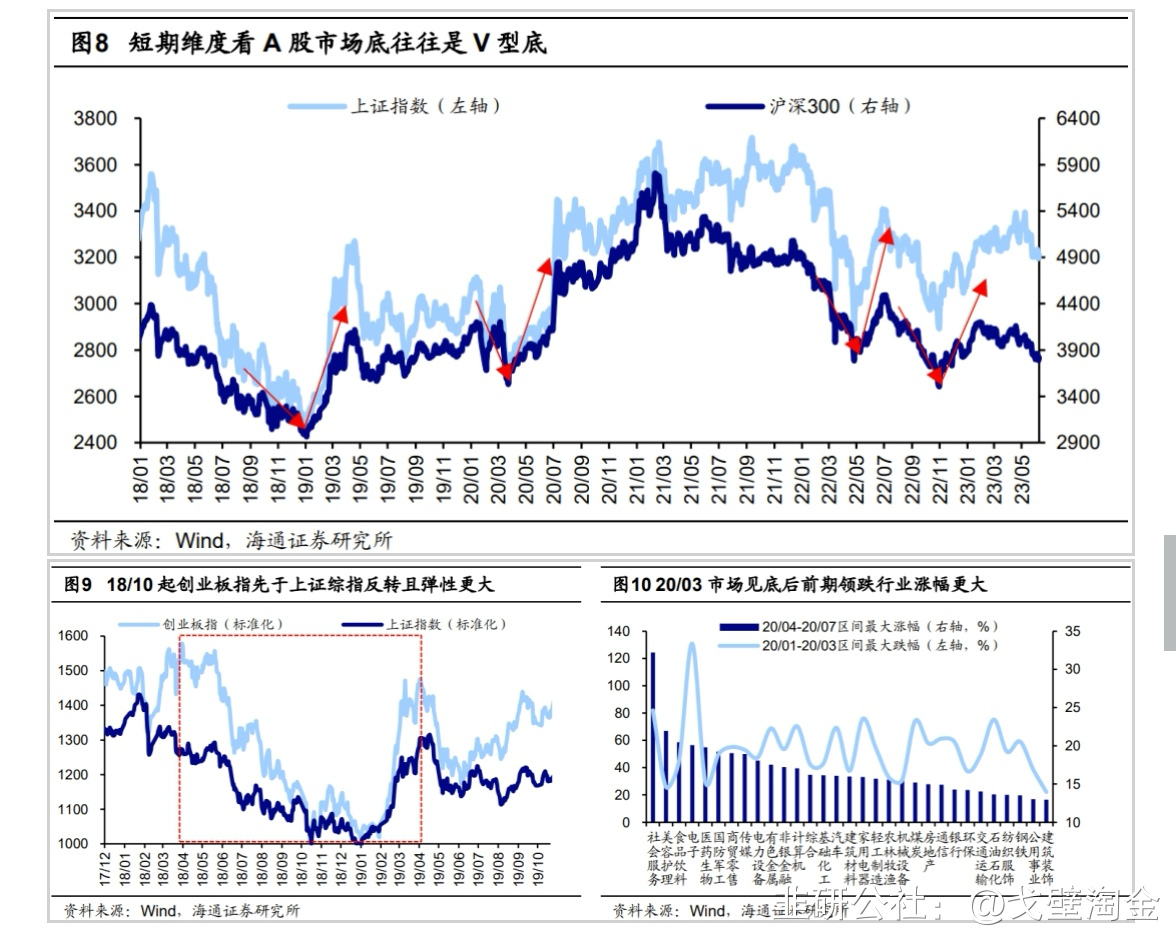

过去5年A股底部基本为V型底,底部右侧时前期领跌行业弹性更大。相比于左侧布局,投资者往往更喜欢在右侧才进场,然而我们的研究发现,以一个季度左右的时间维度看,过去5年A股市场4轮底部往往是V型底(详见图8),因此无论在底部左侧或右侧布局,最终实现的投资收益率往往是接近的。市场短期在底部走V字而非U/W等形态主要由于前期投资者情绪已处于较低点,因此积极因素的出现可使得情绪明显修复。从结构层面看,在市场从底部走到右侧时前期领跌的板块往往弹性更大。例如2018年10月时前期领跌市场的创业板指率先见底,直至19/04在第一波上涨中实现最大涨幅51%,而上证综指则在18/10后再次下探直至19/01才见底,直至19/04最大涨幅35%;又比如20年3月由于外资大幅流出导致消费和成长股领跌,随后这两个板块20/04-20/07期间修复也最明显。22/05-22/07期间的汽车、光伏以及22/11-23/01期间的消费、地产均是在前期市场探底过程中领跌,但在底部右侧的行情中涨幅整体更大,详见图10-12。

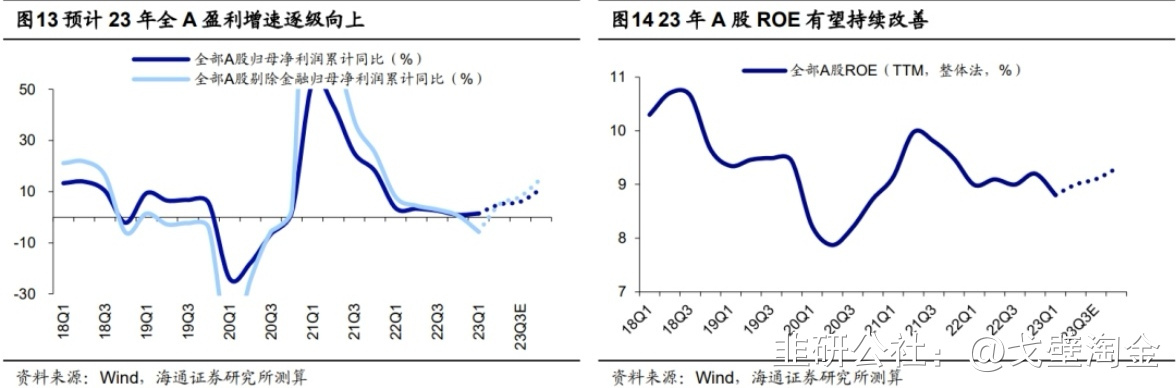

往后看,本次基本面和资金面维度的积极因素有望使得市场悲观预期得以修正。今年二季度以来经济修复斜率有所放缓,为实现我国全年GDP增速5%左右的目标,稳增长政策存在进一步发力的可能。6月2日国务院总理李强在国常会中指出经济恢复的基础尚不稳固,要进一步稳定社会预期,提振发展信心,激发市场活力,推动经济运行持续回升向好。据证券日报官方公众号报道,6月8日包括工商银行、农业银行、建设银行、中国银行、邮储银行和交通银行在内的六家国有大行再度下调存款挂牌利率。后续若政策进一步发力稳增长,宏观经济或迎来更强劲的复苏,进而在微观层面支撑A股企业盈利加速上行,我们预计23年全部A股归母净利润同比增速有望达10-15%,Q2-Q4盈利或逐季度改善。此外从资金面角度看,6月8日证监会主席易会满在第十四届陆家嘴论坛上表示将进一步推动各类中长期资金加大权益类资产配置。外资方面,6月7日,摩根大通资管新兴市场&亚太股票投资组合经理Ayaz Ebrahim表示,基于中国股票现在的估值,摩根大通资管正在超买中国,6月份以来(截至6月9日)北向资金已合计净买入85亿元,6月2日更是单日净买入85亿元,创近4个月新高。总体而言,未来在基本面及资金的积极催化下,A股情绪有望边际修复,进而推动市场行情重新向上。

3. 投资中最昂贵的一句话:“这次不一样”

投资大师邓普顿曾表示,“这次不一样”是投资中最昂贵的一句话,这句话起源于投资者即便意识到身处泡沫时仍会自我解释道“这次不一样”。其实,对于部分处于恐慌情绪的投资者而言这句话同样适用,若身陷负面逻辑的囹圄来自证“这次不一样”,或将因此错失投资机会。如我们前文所述,当前A股市场情绪已下行至历史低位,参考历史经验需重视积极因素带来的情绪边际修复。

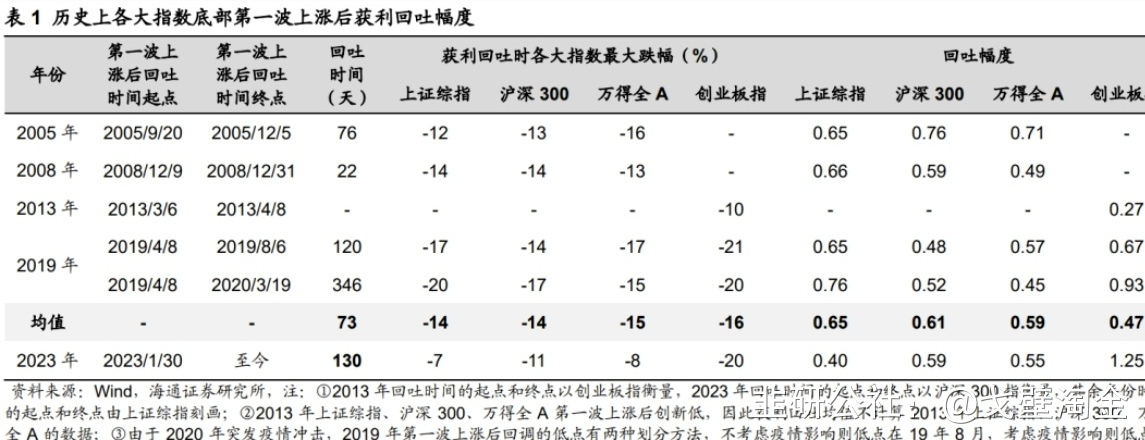

当前市场调整幅度接近历史牛市第一波上涨后回撤的均值,关注积极因素带来情绪催化。我们在《旭日初升——2023年中国资本市场展望-20221203》中分析过,从牛熊周期、估值、基本面、资金面等维度来看,22年10月底以来A股已经进入新一轮牛市周期,而牛市在第一波修复结束后往往会出现进二退一式的回撤。当前上证指数已回吐了第一波上涨幅度的0.40、沪深300为0.59、创业板指为1.25、万得全A为0.55。对比历史上牛市第一波上涨后的回撤看,当前上证指数在调整空间上已经接近历史,其他指数在时空上调整均已显著(详见表1)。往后看,如前所述,随着政策带动A股市场基本面及资金面进一步改善,A股市场的情绪有望迎来明显修复,进而推动市场行情回暖。

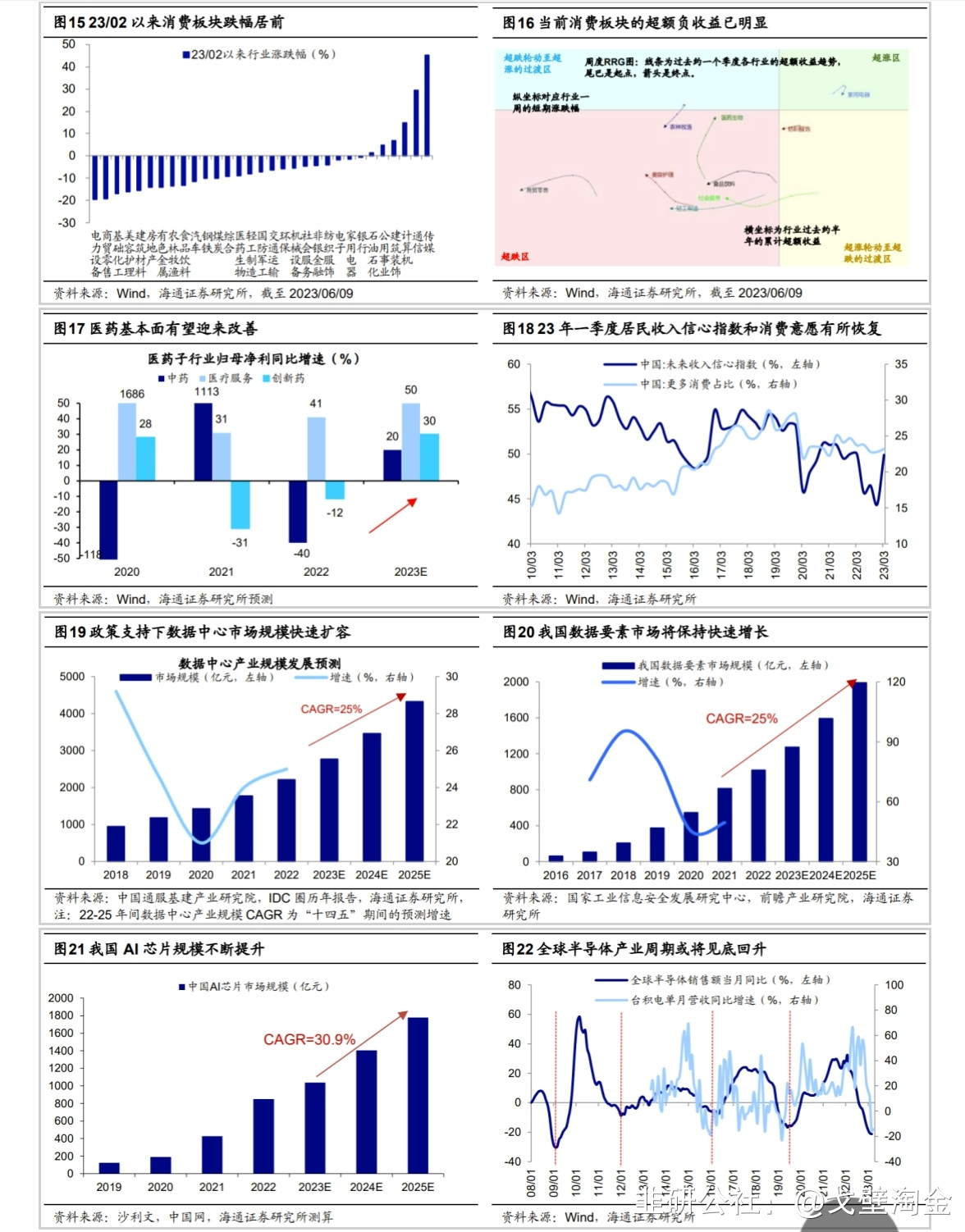

行业层面关注前期领跌的消费,全年维度数字经济是主线。我们在前文分析过,当市场悲观情绪出现边际改善,带动市场行情从底部迅速修复时,前期领跌的板块往往将迎来更大的弹性。今年2月A股市场回落以来消费行业跌幅在所有行业中明显偏大,如零售跌19%、农林牧渔跌14%、食品饮料跌13%、医药跌9%。对比消费板块相较大盘的超额收益趋势,可以发现过去一个季度大多数消费行业已录得明显负收益(详见图16)。往后看,潜在增量政策的支持或有望促使消费基本面进一步向上,进而推动板块行情实现修复。政策方面,促消费一直是目前政策关注的重点,实现稳增长目标需要扩内需等相关政策的支持。随着相关政策的发力,消费基本面有望迎来改善。随着基本面改善,消费部分领域有望迎来向上的机遇。结合海通行业分析师和Wind一致预测,预计23年医药板块中中药净利增速为20%、医疗服务为50%、创新药为30%。

数字经济方面,关注基本面驱动的“去伪存真”方向。在本轮AI技术变革带来的TMT行情中,今年4月以来板块已明显调整。我们在《借鉴13-15年,这次TMT行情到啥阶段了?——对比历史看数字经济系列1-20230523》中分析过,借鉴13-15年TMT行情经验,在经历了第一波估值抬升行情后,未来数字经济板块或将进入基本面驱动阶段。而中报前后正是基本面数据验证的窗口期,我们认为或可从政策和技术两个角度寻找订单好转、业绩显现的领域。从政策层面出发,关注数字基建、信创等领域。今年以来多地对数字经济发展提出明确考核要求,我们认为随着各地政府陆续加大对数字经济领域的投入,数字经济中数字基建、数据要素和信创等领域订单和业绩或有望受提振。根据中国通服基建产业研究院,预计“十四五”期间我国数据中心产业规模复合增速将达到25%。根据华经情报网,预计2025年信创产业市场规模将达到23354.6亿元,22-25年CAGR为35.7%。从技术层面出发,关注人工智能及上游半导体等领域。当前科技巨头正加速布局以ChatGPT为代表的AI模型,新一轮科技变革或将加速到来。其中,算力是AI大模型发展的重要基础,AI大模型的发展将对上游算力相关的硬件领域产生较大拉动,根据亿欧智库,预计23-25年我国AI芯片市场规模复合增速达31%。此外,全球半导体产业每3-4年经历一轮周期,据此推算,2019年开始的这轮半导体产业周期或已进入下行的尾声阶段。当前半导体制造商台积电单月营收增速的降幅从3月的-15%收窄至4月的-14%。往后看,在AI大模型等产业变革的催化下,今年二、三季度半导体产业周期或有望见底回升,届时半导体板块盈利或将改善。

风险提示:稳增长政策落地进度不及预期,国内经济修复不及预期。

- 1