今天简单了解一下光伏逆变器,光伏逆变器是逆变器在光伏领域的一个应用。在电力电子技术中,将交流电转换为直流电称为整流,将直流电转换为交流电称为逆变。

由于光伏电池在太阳照射下产生直流电,但是当负载为交流电设备时,就必须用逆变器进行电能转换,光伏逆变器就是光伏发电系统中,用于将直流电转变为交流电的设备。

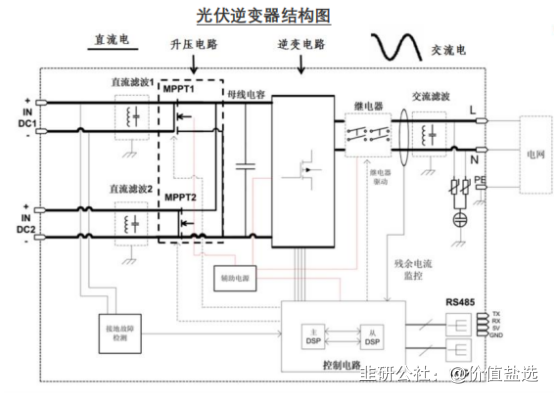

逆变器主要由逆变电路、逻辑控制电路、滤波电路三大部分组成,包括输入接口、电压启动回路、MOS 开关管、PWM 控制器、直流变换回路、反馈回路、LC 振荡及输出回路、负载等部分。

其中控制电路负责整个逆变器系统的运行,逆变电路负责将直流电转换为交流电,滤波电路负责过滤冗余信号。

MPPT(最大功率点追踪)是光伏系统的核心技术之一,主要指逆变器可以根据不同环境温度、光照强度等环境特征来对光伏阵列的输出功率进行调整,使光伏阵列的输出功率始终维持在最大值。

在相同输入功率下,逆变器 MPPT 路数将影响光伏电站的发电量。比如电站存在阴影遮挡、组件朝向不一、组件性能不一致等问题时,MPPT 路数越多、单路追踪精度越高、动态响应速度越快,发电量损失越小。

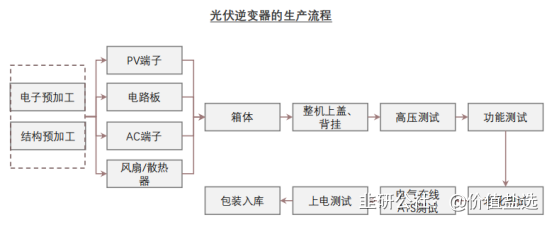

再看一下光伏逆变器的生产流程,主要包含烧录、安装、测试等环节,核心技术主要体现在控制算法、电路拓扑、工业设计等。

生产过程中,涉及电路板烧录、测试及防护的电子前加工环节是核心步骤,对于精度具有较高要求。如锦浪科技的全自动锡膏印刷设定为 0.02mm,古瑞瓦特的锡膏印刷精度可达 0.01mm。

另外,由于印刷电路板组装整线设备自动化程度高,而且固定资产及人员投资相对较大,部分产能较小的逆变器企业会优先选择委外加工,以提高资金利用效率,例如昱能科技、禾迈股份、三晶股份等。

光伏逆变器有一个重要特点是产线可以在不同功率之间柔性切换,这是因为不同功率段的光伏逆变器生产流程基本一致,主要区别在于产线设备规格。

在光伏逆变器生产中,大功率段的逆变器产线可以向下兼容,快速切换为小功率段产线进行生产,而小功率段产线要改造成大功率段,则需要进行设备替换与调试。

假如把 225kW 产线向下兼容 10kW 产线,只需要 10 天左右就可以切换调试完成,而将 10kW 产线改造为 225kW 产线,包括设备采购在内的整体改造则需要大约 2.5-3 个月时间。

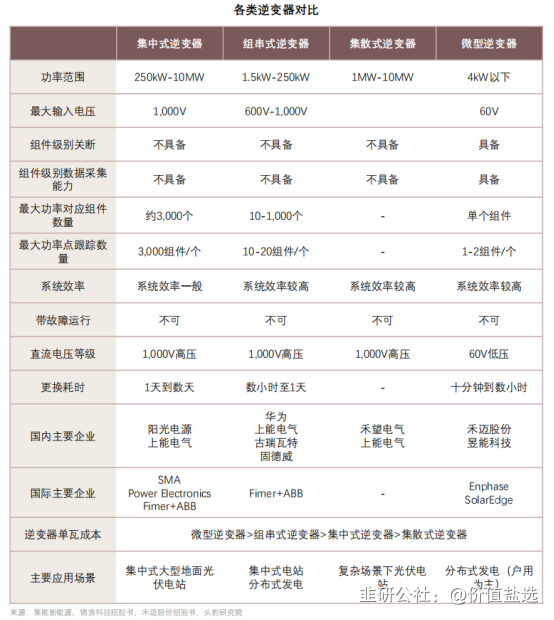

根据光伏逆变器的技术路径以及功率水平差异,可以将其分为集中式光伏逆变器、组串式光伏逆变器、集散式光伏逆变器以及微型逆变器。当前市场以组串式光伏逆变器为主,2022 年市占率约为 78.3%。

集中式光伏逆变器主要应用在光照均匀的大型地面集中式光伏电站。

其运行方式主要为先将大量并行的光伏组件产生的直流电汇聚在直流汇流箱,然后连接到同一台集中式逆变器的直流输入端,经过集中式逆变器完成最大功率点追踪后再逆变成交流电并入电网。

集中式逆变器通常单体容量超过 500kW,功率高且成本低,具有比较好的电网调节性,但是最大点功率跟踪的电压范围相对较窄,组件配置灵活性不足,发电时间短。

在遇到多云、部分遮阴或单个组件故障的时候,应用集中式逆变器会影响整个光伏发电系统的效率与发电量。

组串式光伏逆变器的运行方式为,对数个光伏组件进行单独的最大功率点追踪,然后经过组串式逆变器逆变后并入交流电网。

与集中式逆变器不同的是,组串式逆变器直接把光伏组件发出来的直流电转化为交流电,然后再汇流交流电,集中式逆变器则是先汇流直流电,然后再集中逆变成交流电。

单台组串式光伏逆变器可以有多个最大功率点跟踪模块,单体容量通常小于 100kW。

而且组串式逆变器接入不同最大电功率的组串之间允许电压和电流不匹配,从而具备更高的发电效率,体积和占地面积也相对较小,主要应用于较小的分布式光伏电站。

集散式光伏逆变器主要应用于大型地面、水面及山地、丘陵等复杂场景下的光伏电站,其运行方式主要为通过前置多个最大电功率跟踪控制优化器,实现多路最大电功率跟踪寻优功能,然后通过多个集散式汇流箱汇流至集散式逆变器。

集散式逆变器通过先分散寻优,然后再集中汇流逆变的方式,大幅降低了光伏电站的设备成本。

目前集散式逆变器主要应用于部分示范基地项目,由于集散式逆变器需要专用机房进行散热,占地面积较大,而且目前项目经验较少,尚未实现大规模应用。

微型逆变器也称“组件级逆变器”,主要应用于发电规模更小的分布式光伏,单个微型逆变器只对应少数光伏组件,从而能够对每块光伏组件的输出功率进行精细化调节、监控及最大功率点跟踪,而后经逆变转换,汇流后并入电网。

微型逆变器单体容量普遍小于 5kW,因为它可以对单块光伏组件进行精确的最大功率跟踪控制,所以当存在部分遮阴或组件间性能存在差异时,它可以降低影响,提高整体光伏系统效率。

虽然微型逆变器平均而言系统转换效率优于集中式及组串式逆变器,但是微型逆变器目前价格较高,在成本方面不具备竞争优势。

再看一下这几种逆变器的性能参数,虽然各类逆变器都具有相对应的应用场景,以及在各自应用场景下的优势,但从单瓦成本上看,微型逆变器>组串式逆变器>集中式逆变器>集散式逆变器。

光伏逆变器的核心逻辑就是下游受光伏装机需求驱动,同时上游受功率器件 IGBT 供给的制约。

1、上游

从光伏逆变器生产的原材料成本结构来看,原材料主要包括五金零件、塑胶零件等机构件,IGBT 元器件、IC 半导体等半导体器件,电感、变压器、传感器等磁性器件,以及电容电阻、连接器、集成电路、PCB 线路板及包装类辅材等。

其中机构件、电感以及半导体器件成本占比相对较高,分别达到 28.9%,15.5%以及 14.5%。

机构件大多为通用性材料,市场供给端呈现完全竞争的状态,成本主要受到铜以及大宗原材料成本升降而产生波动,2022 年以来在通胀、俄乌战争等宏观环境影响下有所上涨。

半导体器件中的功率半导体 IGBT,国内厂商相对较少,产品质量相比进口零部件在稳定性、技术性能指标上还存在一定差距,目前国产化率依然较低,市场供给有限。

2022 年,集中式逆变器的功率模块国产自主化率仅为 10%,1500V 组串式逆变器国产化率为 11%,1100V 组串式逆变器自主化率为 23.3%,IGBT 产能不足,可能成为光伏逆变器生产的主要制约因素之一。

逆变器企业的毛利率一般维持在 30%左右,因此盈利能力比较受大宗商品涨价的影响,其中 IGBT 元器件短缺造成的毛利率下降程度较高,国产替代仍需要扩产及产品验证时间。

IGBT 的全名叫做绝缘栅双极晶体管,结构上是由 BJT 与 MOSFET 组合而成,兼具二者的优势。它是一个非通即断的开关,能够根据信号指令调节电压、电流、频率、相位等,是能量变换与传输的核心器件。

IGBT 下游应用主要包括新能源汽车、工业控制、家电、新能源发电、轨道交通等,新能源汽车与新能源发电将成为未来推动 IGBT 市场需求快速发展的主要动力。

IGBT 产品依据封装形式的不同可以分为 IGBT 单管、IPM 模块以及 IGBT 模块三种。

IGBT 单管主要应用于功率在 20kw 以下面向户用的光伏逆变器,IGBT 模块通常经过定制化生产后应用在工商业组串式逆变器以及大型电站所使用的逆变器中,IPM 模块则主要应用于中小功率的变频或逆变器中,比如白色家电。

受益于新能源车销量增长,以及新能源发电装机的不断提升,2017 年至 2021 年间 IGBT 产品的市场规模从 53 亿美元增长至 2021 年 84 亿美元,复合年化增长率达 12.2%。

2021 年 IGBT 模块、IPM 模块及 IGBT 单管的全球市场规模分别为 42 亿美元、20 亿美元及 22 亿美元。

作为影响光伏逆变器性能的核心元器件,目前 IGBT 产能仍比较紧张,中国 IGBT 依然以进口为主,海外供应商主要为英飞凌。

国产 IGBT 主要应用在小功率逆变器上,IGBT 模块从产能与性能上皆难以达到厂商的需求标准,国产 IGBT 企业主要有斯达半导、新洁能、士兰微、宏微科技等,关于 IGBT 我们此前也有文章分析过。

2、中游

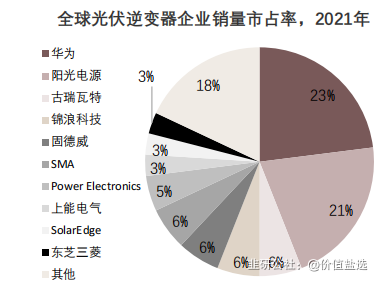

产业链中游就是生产光伏逆变器的各家企业,从全球光伏逆变器企业出货量排名来看,2012 年只有阳光电源一家企业进入前十。

而到了 2021 年,国内已经有 6 家企业进入前十,分别是华为、阳光电源、古瑞瓦特、锦浪科技、固德威、上能电气。

华为与阳光电源从 2015 年起就开始蝉联全球光伏逆变器企业出货量前两名,主要原因是中国近年来光伏装机发展速度较快,依靠巨大的市场潜力和成本优势,全球光伏产业各环节的产能都在逐步向中国转移。

中国逆变器企业通过持续降本增效,生产出了具有较高性价比的逆变器产品,同时也通过积极拓展海外渠道提升自身的竞争优势。

到 2021 年,全球前十的光伏逆变企业市占率高达 82%,其中中国企业占比高达 65%,华为与阳光电源两家的市占率合计就高达 44%。

光伏逆变器的销售模式主要有直销和经销两种模式,下游客户有光伏设备经销商、光伏系统集成商或安装商、EPC 承包商以及各类终端用户。

通常企业会同时采用这两种销售模式,但根据产品类型和销售区域会有所区别。

阳光电源境内和境外销售收入相对均衡,采用直销和渠道经销相结合的模式。

集中式逆变器通常采用直销,部分户用和工商业逆变器采用经销模式,以组串式逆变器为主的锦浪科技和集散式逆变器为主的上能电气则采用直销。

而以海外市场为主的首航新能、昱能科技及固德威,主要采用经销模式。

这是因为海外逆变器市场起步较早,已经在当地形成了一批服务能力较强,规模较大,渠道较好的经销商,而且海外装机市场以分布式为主,C 端属性较强。

从产品布局来看,阳光电源光伏逆变器产品布局相对全面,除了微型逆变器外皆有所涉及,华为虽然连续多年位居全球逆变器出货量榜首,但是其产品主要集中在组串式逆变器与户用逆变器。

模块化逆变器目前只有阳光电源与和禾迈股份有所涉及,布局微型逆变器的企业也相对较少,未来随着分布式光伏的发展,微型逆变器渗透率有望提高。

而且中游的光伏逆变器企业相比其他环节更加重视品牌建设与渠道推广,招投标是企业打通市场渠道的重要一环。

2022 年以来,华为与阳光电源保持在招投标市场的前两名,分别中标 14.6GW 与 8.7GW。

从中标的光伏逆变器类型来看,组串式逆变器占比最高,达到 65%;从功率来看,较大功率的逆变器依然是招投标市场主要需求,中标的光伏逆变器中有超过 51%的逆变器功率大于 100kw。

3、下游

光伏逆变器的下游就是各种光伏发电的应用场景,而且应用场景也比较多。

大型光伏电站直接并网可以采用集中式逆变器、集散式逆变器,组串式逆变器和微型逆变器等则用于工商业屋顶电站、个人用户等分布式光伏发电场景。

分布式场景下,光伏发电所产生的电能主要优先供应本地负载使用,多余电量可以存储至蓄电池,如果电能仍有所富余,可以选择并入公共电网。当夜间或光伏供电不足时,存储于蓄电池中的电能就可以供应本地负载。

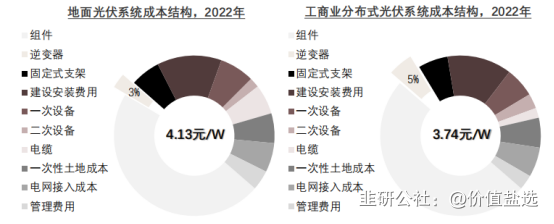

下游的光伏电站,除了要采购逆变器外,建设成本还包括组件、光伏支架、安装费用、一次及二次设备、土地成本、电缆、管理费用及电网接入成本。

根据光伏行业协会,2022 年中国集中式地面光伏电站系统与工商业分布式光伏系统成本分别约为 4.13 元/W 与 3.74 元/W,其中光伏逆变器成本占比分别为 3%与 5%,换算约为 0.12 元/W 与 0.19 元/W。

尽管光伏逆变器成本占比相对较低,却是光伏发电系统中的重要一环。光伏逆变器在系统中主要起连接光伏组件与用电负荷或电网之间的电力转换作用,还辅助承担了监测系统运用状况、人工交互等智能化应用。

此外,光伏逆变器的转换效率也影响着光伏发电系统最终的发电量,转化效率越高的光伏逆变器,其系统整体损耗越低,发电量越大。

光伏逆变器的发展跟光伏装机量是分不开的,从全球光伏装机区域分布来看,中国无疑是最高的,21 年占比达 33%,美印日澳分列第二到第五名。

中国近几年的光伏装机速度有目共睹,除了 2019 年因为补贴退坡影响而有所下滑外,其他年份都是屡创新高。

从结构看,集中式光伏装机累计占比高于分布式光伏,主要原因就是早期的光伏是政策驱动,但在增速上,分布式光伏早已超越集中式光伏。

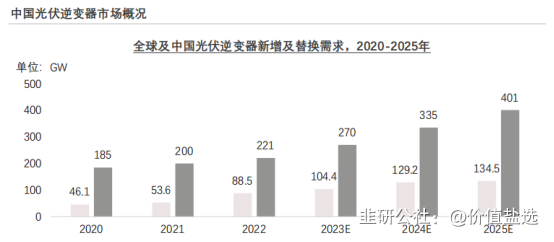

光伏逆变器的需求主要受新增光伏电站的装机以及光伏逆变器的更换需求所带动,逆变器的寿命通常在 10 年左右,而光伏电站的寿命普遍在 25 年左右,因此光伏逆变器存在较大的存量电站替换需求。

中国光伏逆变器的新增与替换需求在 2022 年已经达到了 88.5GW,约占全球光伏逆变器需求的 40%,预计到 2025 年将达到 134.5GW,占全球光伏逆变器需求 33.5%,2022 至 2025 年复合年化增长率为 22.0%。

从 2018 年开始,中国逆变器市场就以组串式与集中式逆变器为主,而且组串式逆变器的市场份额呈现逐步上升的趋势,从 2018 年的 60.4%提升到 2022 年 78.3%,市占率提升了 17.9%。

原因一是近年来分布式光伏市场不断发展,2021 年新增装机首次超过集中式光伏,二是组串式光伏成本不断下降,从 2014 年的 0.54 元/W 降至 2021 年的 0.17 元/W,成本快速下降使得组串式逆变器也逐步用在集中式光伏装机上。

中国的光伏逆变器也在逐步占领海外市场,连续多年保持稳步增长态势。

从 2017 年到 2022 年,出口数量复合年化增长率在 23.5%,即便是 2022 年 IGBT 供应匮乏,光伏全产业链价格激增,出口数量也保持了 16.2%的增长。

这是因为中国有比较完备的工业基础及完善的光伏产业链制造能力,巨大的下游需求推动国内逆变器企业不断进行产品迭代。

而且中国具有更低的制造成本,依靠较强的性价比优势及持续积累的品牌影响力,在国际市场上具备竞争力。

同时逆变器行业的人才薪资待遇在光伏产业链里算是比较好的水平,逆变器的从业人数在光伏产业链中占比仅为 6.8%,锦浪科技与上能电气的人员薪资在 13.9 万至 15.1 万之间,高于光伏行业平均水平的 11-15 万。

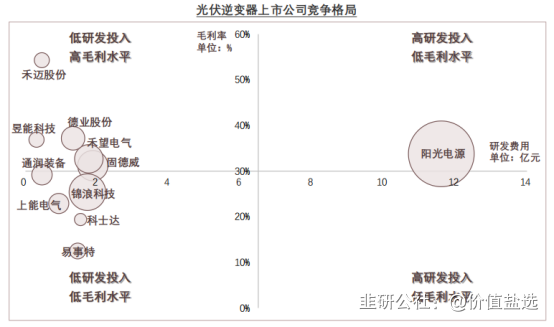

从上市企业来看,阳光电源目前处于一家独大的局面,无论是研发投入还是逆变器的营收都是可比公司中最高的,毛利率也高于行业平均水平。

除了阳光电源外,其他上市公司的竞争处于相对激烈的状态,锦浪科技、固德威、禾望电气在光伏逆变器营收规模上相对领先,研发投入上也处于相对靠前的水平。

在毛利率方面,主营微型逆变器的禾迈股份与昱能科技领先,主要因为微型逆变器具有较高的产品溢价。

易事特与科士达的光伏逆变器业务规模相对较小,光伏逆变器也不是其主要产品,仅分别占其营业收入的 12.7%与 11.6%,毛利率相对较低。

总之,光伏逆变器行业的头部企业可以利用规模效应与品牌效应,抢占中小企业的市场份额,在竞争激化的情况下,下游电站会对技术性能提出更高要求,头部企业能够凭借更高的技术实力提升其竞争优势。

- 1