公司发布 23 年三季报:1)23Q1-3:营收 35.68 亿元,yoy+6.54%,归母净利润 3.49 亿元,yoy-8.55%,扣非归母净利润 2.91 亿元,yoy-21.39%,毛利率 22.6%, yoy+1.9pct;2)23Q3:营收 15.52 亿元,yoy+32.8%,qoq+39.3%,归母净利润 1. 33 亿元,yoy-1.5%,qoq+5.9%,扣非归母净利润 1.11 亿元,yoy-15.5%,qoq+2.3%, 毛利率 21.7%,yoy-0.2pct,qoq-0.7pct。

手机充电器份额持续提升,产品升级带动 ASP 抬升。公司持续提升非主力客户供应份额,并在手机市场逐步回暖过程中持续进行产品升级,2023 年前三季度公司 60w 及以 上快充产品出货占比提升至 24%+,高功率产品出货占比提升带来 ASP 抬升,22 年手机充电器平均单价 yoy+23.1%,23 年有望继续向上。

积极推进 PC 电源业务,头部笔电客户有望带来新增量。公司目前已与头部笔电客户开展合作,后续新项目落地有望带来新增量。此外,手机厂商先后推出笔电产品以强化生态互联,公司利用原有手机充电器供应优势对客户相关产品进行配套,持续强化 P C 领域布局。

增长动能切换,非手机业务快速增长。公司于 2022 年收购智新控制,布局三电系统控制器和多合一解决方案,22 年利润只并表半年,23 年收入保持快速增长,且利润并表全年。此外,便携式储能、数据电源、光伏逆变器等产品快速推进,IoT、PC、电动工具持续开拓新客户,推动非手机业务占比快速提升,已成为公司增长的核心动能。

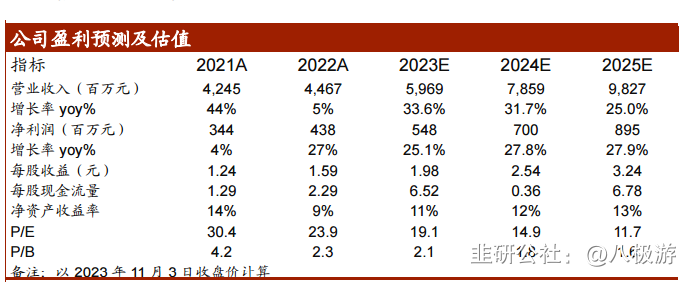

投资建议:考虑到公司期间费用率整体有所提升,我们下调此前盈利预测,预计 2 023-25 年公司归母净利润为 5.5/7.0/9.0 亿元(对应前值 6.0/8.0/10.1 亿元),对应 PE 为 19/15/12 倍,维持“买入“评级。

风险提示:新客户导入不及预期,下游需求复苏不及预期,研报使用的信息更新不及时风险。