市场对隆基的担忧:虽然一体化组件市占率+盈利提升,但外售硅片格局恶化,边际盈利持续下降,两块业务无法共振都向上。

我们的思考:

1、硅料的下行周期在股价反应预期是否充分?即标的安全边际如何?

2、业绩是否有弹性?——可能来自市占率?可能来自单w盈利?

3、估值是否有弹性?——光伏赛道β今年演绎是充分的,隆基是否有细分赛道可能进一步提升估值?

一、安全边际在哪里?最保守预期下,公司2022年盈利也可达140亿元+

市场关心硅片盈利的底在哪里?我们认为2022年硅片盈利应在7分/W+,2023年之后可能降至6分/W,但由于公司竞争力较强,竞争对手难以持续承受价格战压力,预计2023年后公司仍可凭现金流优势扩产并争取更高市占率。

(1)硅片格局最差会是怎么样?

根据Q3硅片企业盈利,中环股份、上机数控Q3毛利率均接近20%,隆基约25%,假设各公司期间费用率与税率相同(实际上隆基由于规模效应,税费率应该更低),则在隆基产能利用率仅70%左右的状态下,单瓦盈利就比产能利用率90%的二线企业高出约4分钱。

由于2022年硅料价格下行(紧张环节),硅片将开始流失超额利润,在最悲观预期下(即产能最大的硅片企业不盈利),那么隆基单瓦盈利可达5分钱以上(考虑折旧成本摊薄、规模效应的优势),但考虑到2022年上半年硅料供应仍可能存在紧缺情况,预计全年实际盈利应在7分/W左右,而2023年及以后伴随着行业向N型转型,价格端有向上空间,单瓦盈利或可超预期。

(2)格局恶化的持续性如何?

在上述假设下,若隆基22年硅片出货101GW左右,则对应的现金流可支撑其扩产30GW(单GW初始投资在2.5亿元左右),而其他竞争对手只能依赖融资扩产,财务费用率会高于隆基,即价格战后隆基凭现金流优势可在规模上扩大优势,获取45%以上的市场份额。

(3)格局恶化的短期影响如何?

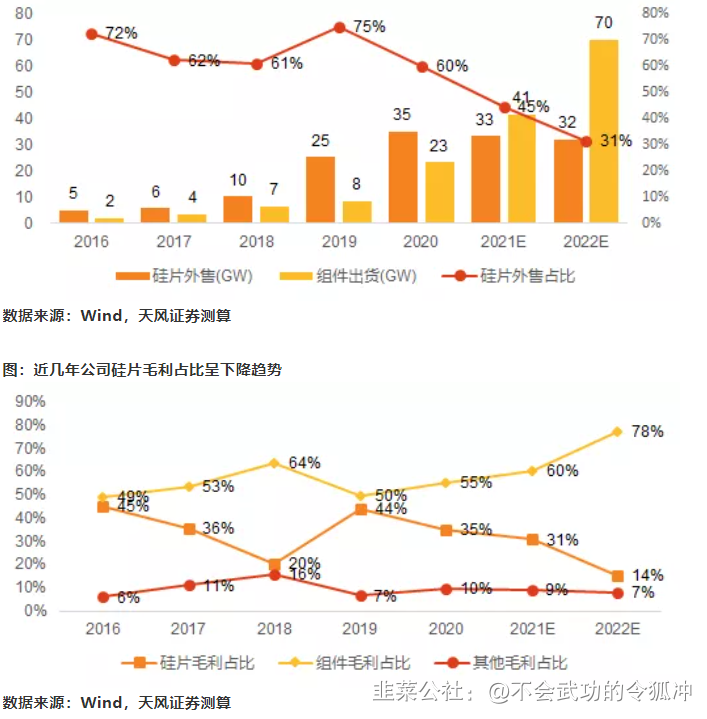

自2019年起,隆基已经在向深度一体化企业转型,2019年硅片外售量占比达75%,外售的毛利占比达44%,而我们预计22年及以后公司硅片外售量占比将降至30%左右,外售毛利在公司总毛利中占比将降低至15%左右,硅片的盈利波动对公司影响越来越小。

图:近几年公司硅片外售占比呈下降趋势

二、业绩弹性在哪里?

1)行业需求超预期+市占率提升;

2)降本&产品升级为公司带来盈利向上弹性

(1)量:

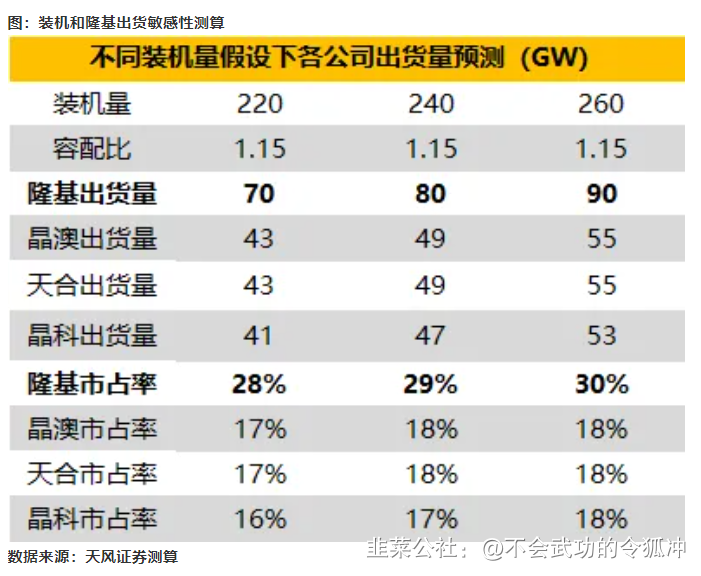

市场预期2022年装机220GW,根据2021年10-11月数据看,即便组件在2.1元/W的高位,国内硅片产出也可达18GW左右,按1.15的容配比计算,对应年化装机188GW,因此预计22年实际装机可能超预期。

据历史数据,前四家组件企业出货增量持续高于全球新增装机的增加量,比例约达140%,具体分配情况为隆基50%,其余三家分别30%左右(与2021年各家市场份额比例基本一致)。侧面验证市场份额的扩张从增量市场走向存量市场。

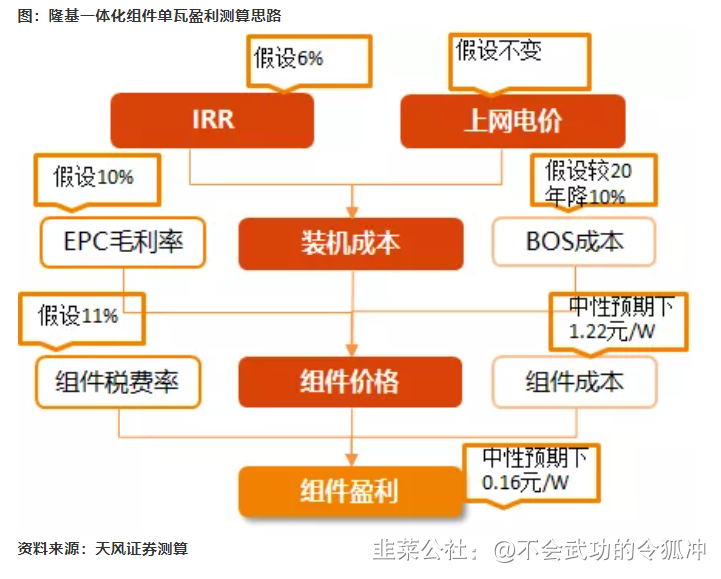

而对于单瓦盈利,我们可沿用此前对一体化企业盈利水平的测算思路,即假设下游要求的电站IRR,反推组件端的价格需要在什么水平,再考虑原材料在不同价格下对组件盈利的影响,得出组件的盈利范围。

● 假设:电价维持当前燃煤基准电价(平价项目延后+各省竞争性配置对降电价要求较低+火电价格浮动+绿电或碳交易收益),在央行支持下光伏项目融资利率降至4.5%(大型央国企还会更低),而除组件外的其他装机成本相较20年降低10%左右。据此倒推,得组件不含税价在1.55元/W左右(含税1.75元/W)。

● 盈利:假设硅料价格中枢在150元/kg,玻璃价格在22.5元/平米,EVA胶膜在16元/平米,则一体化组件成本在1.15元/W,假设单瓦费用在0.17元/W,那么对应的盈利中枢在0.16元/W(扣除硅片的7分钱盈利后,预计电池+组件22年盈利有望达9分/W)。

此外,N型TOPCon电池可增加发电量、降低度电成本,参考晶科数据,在单瓦成本接近的基础上,TOPCon组件售价可比PERC组件高0.1元/W,这部分约可对应0.08元/W的利润,假设隆基22年TOPCon组件出货5-10GW(已披露将于未来几年扩产的新技术电池产能规划有38GW),则对应盈利向上弹性为4-8亿元。

三、估值提升的空间?新业务打开增量空间

1)BIPV:

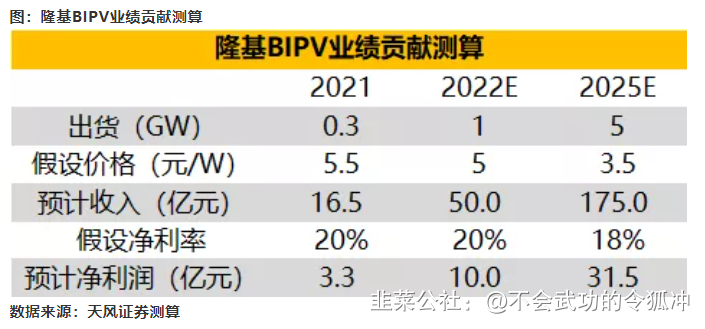

2020年国内BIPV装机量约0.7GW,市场仍较小,但随着近期国内各地对绿色建筑、工厂能耗指标要求提升,且BIPV相关标准正在加速完善,BIPV实际发展速度或超预期。预计工业厂房将率先加速推进BIPV的渗透。

2021年10月国务院印发的《2030年前碳达峰行动方案》中提出2025年新建公共机构建筑、新建厂房屋顶可安装光伏屋顶面积实现50%光伏覆盖率,按21年非住宅房屋竣工面积1.9亿平计算,可用于建设BIPV的屋顶占20%,按50%渗透率计算,实际可安装屋顶光伏的面积约0.2亿平,可对应4GW的BIPV装机,按5元/W计算,市场空间达200亿元。

(2)制氢:

随着氢能的顶层设计文件出台,以及双碳目标下工业企业(煤化工、石油化工、钢铁冶金等)脱碳转型需求的增长,叠加近期冬奥会为氢能源提供了诸多应用场景,预计未来氢能源的需求量也将超预期。

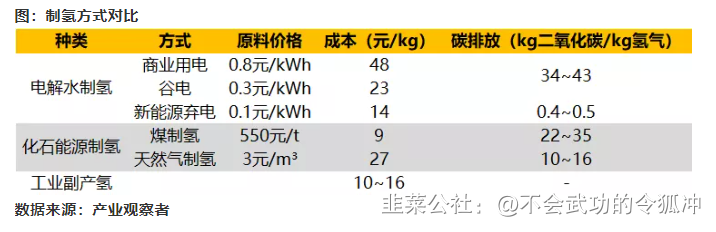

目前制备氢气的方式有三种,分别是电解水制氢、化石能源制氢、工业副产氢,其中利用煤制氢的成本最低,但碳排较高,未来利用新能源弃电进行电解水制氢或将成为主流方式。

电解水制氢设备主要有三种,分别是碱性、质子交换膜、固体氧化物水电解槽,其中碱性水电解槽经济性最好,系统初始投资约6元/W,其中电解槽设备成本占比约50%,是当前制氢的主流方案。

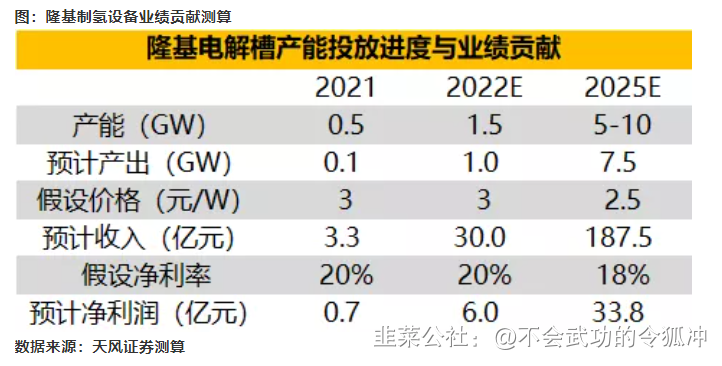

2020、2021年国内电解槽产能分别约在0.5、1GW,21年上半年公司规划到21、22年底分别具备年产0.5、1.5-2GW氢能装备(碱性水电解槽等)的能力,假设22年出货1GW,则该部分22年预计可贡献30亿元的收入,假设净利率20%,则可贡献利润约6亿元。

(3)其他:

除BIPV、氢能设备业务外,公司还新增了隆易业务,为家庭提供光储系统解决方案,在储能高增的背景下,有望为公司带来超预期的业绩。

四、市值:按40倍估值测算,中性预测市值上涨空间50%+

假设明年装机分别在220、240、260GW,中性预测240GW+公司组件市占率接近30%,硅片市占率超40%,估值40倍,则22年市值或可达7000亿以上,较当前市值有50%+的上涨空间。总结来看,硅片单位盈利下滑的预期比较充分,而我们认为安全边际在140个亿利润(对应外售硅片的单w盈利7毛),而业绩向上的弹性来自:1)行业量超预期+公司市占率提升超预期;2)新产品+降本带动一体化盈利超预期。估值弹性来自:新业务——bipv、氢能设备等。

- 上机数控该怎么办呢哎270的成本,今天又破192了00打赏回复投诉于2021-12-17 15:24:19更新查看5条回复

- 1