之前我推德明利的时候分析过,之所以这轮存储周期德明利表现好过江波龙跟佰维存储等,主要是因为他原材料采买的节奏非常的精准,低位囤了接近一年的原材料,后面股价也从90多涨到了现在130多,后续我看抄袭文章、洗稿的也都挺多的,就没去继续吹了,就组合调仓评论的时候说一下,最近这波也是高位拉高切低了一小部分去低吸江波龙,主要是怕自己太看好德明利这个龙头,仓位出不来,换个低位的。简单说数据,净利润预期是20600万,环比去年四季度13600万增长了7000W净利润率跟净利润没什么好说的,一季度产品预期内涨价,反映德明利产品的价格传导顺利,没什么幺蛾子。营收看似增长缓慢,实则不然,因为去年Q4环比增长太快了,我之前就很担心去年Q4营收的激增肯定是有下游客户补库存的需求,之前也特地去互动平台提问了,Q4是不是有下游客户补库的需求推动的

当时就很担心营收增长不可持续,现在看是多虑了。一季度出货位元肯定是环比下滑的,主要是Q4基数太高,同时当前存储上升周期,其实出货慢,才是最重要的。就像当时德明利在下行周期一样,原材料采买节奏也慢,基本上都是刚好一季度够用,存货没有任何增长,直到去年三季度拐点来的时候,一把梭哈原材料囤满。下行周期原材料不急着买,够用就行,后面原材料价格还会跌,等到拐点一把梭哈原材料囤满是最好的。上行周期则就是产品不急着出货,跟着销售节奏来,尽量拓客拓产品渠道,不用急着低价倾销,后面原材料价格还会涨,终端产品价格也会继续涨,只要在拐点来之前能保证自己库存回归合理水平线就行。那么总结一季报的情况,就是德明利销售能力还行,终端客户的需求有持续性,能明确受益这轮上行周期,同时新产品持续导入,企业SSD、嵌入式存储,未来增长的空间都很大。接下来从存储板块的角度来讲讲,这轮存储周期行情的内核。

有人会说德明利只是存了一年的原材料,用完就没有任何优势了,其实这个说法是非常非常蠢的。企业的原材料成本是平均的,所以也像是一条移动的线,德明利低位囤了原材料,意味着大概率今年、明年他的成本线都比别人低,而存储恰恰就是一个价格影响因素比较大的行业,德明利能获得更高的利润同时也能报出更有竞争力的价格。那其他同行没有任何机会了嘛?其实并不是,这轮颗粒的涨价其实也是有节奏的,如果谁能在某个暴涨节奏前也囤了很多的货,或者说在当前企业预期存储颗粒后面的涨幅依旧会很大,那么这里囤更多的原材料,也能将德明利的优势给追上。

当然存储还是一个终端需求多样化的,不单单拼的是价格,更多还是拼的渠道、客户、产品力等等。上面都是根据券商统计的nand颗粒价格走势我简单画的,现在我在加预期的模组产品价格走势来给大家说下这轮周期的几个要点

颗粒的价格主要受原厂供给影响,同时也受需求恢复支持,但是这个斜率主要是看原厂的拉动意愿,目前看这轮原厂提价的速度是超过预期的,三星ssd预期提价是15%,最后提了25%。这次TW地震其实存储产能影响不大,美光和西部数据也是直接25%的幅度提价了。

模组的价格主要受需求影响,同时也部分受颗粒价格上涨影响,但是斜率肯定会被需求给决定。这个增速不确定,信息不充分,但是最近三星和西部数据的提价强调了SSD市场的需求增长超预期了。我们看到有些信息说消费终端需求恢复不旺盛,但是AI方向比较旺盛,不过这个应该是全球市场结合PCOEM跟笔电这些消费电子去看,起码国内对国产的消费意愿应该是强烈的,而且手机销量也回复,国产模组渗透率提升,可能大环境恢复不旺盛,国产模组恢复旺盛,因为我们国产模组的渗透率太低了。需求的预期差后面展开讲- 1. 可以看出,存储模组厂的利润就是紫色的模组价格减去各自的成本线。成本线的走势上面分析了,模组价格的走势影响着各家终端产品的价格,各家在这一轮周期中的销售能力和产品质量也会在营收上产生分化。也就是模组厂的价格传导能力,涨价之后还能不能保持出货量,这就体现在营收数据上。

- 2. 价格上涨的节奏,公司出货的节奏,这个就跟囤货的时候一样。

- 3. 除了单纯的周期,有没有新的增量需求。这个肯定是有的,并且市场当前并没有将这个预期反映。AI推动的新增量,这轮AI服务器受限于英伟达的出货,英伟达又受限于台积电先进封装的产能,等于AI的服务器需求增量其实是受限的,这块对nand以及dram的需求量其实不小。此外还有去年低价存储推动的手机单机容量增加叠加手机增长恢复,意味着今年单机容量会保持高位(手机新品发布,存储容量是不可逆的,不可能新品的容量是下滑的),同时手机今年的销量回升,特别是国产手机的销量快速增长,这个对应的也是国产存储的销量也会快速增长

- 国产替代,这轮上行周期国内存储板块肯定是会受益于国产替代的,因为之前国产模组的渗透率太低了,存储市场主要被海外模组龙头把持。金士顿占了第三方内存条的78.12%,第三方固态的28%,而江波龙的雷克沙22年仅占8%

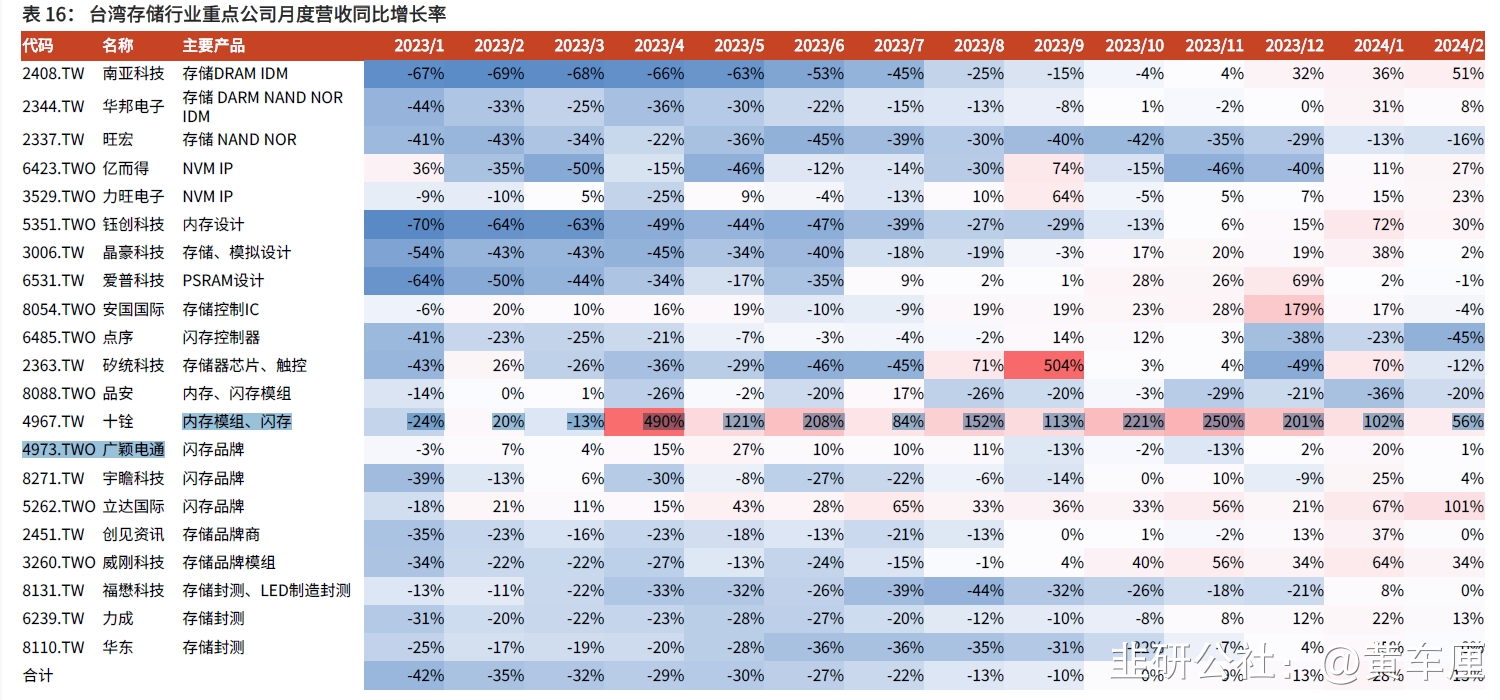

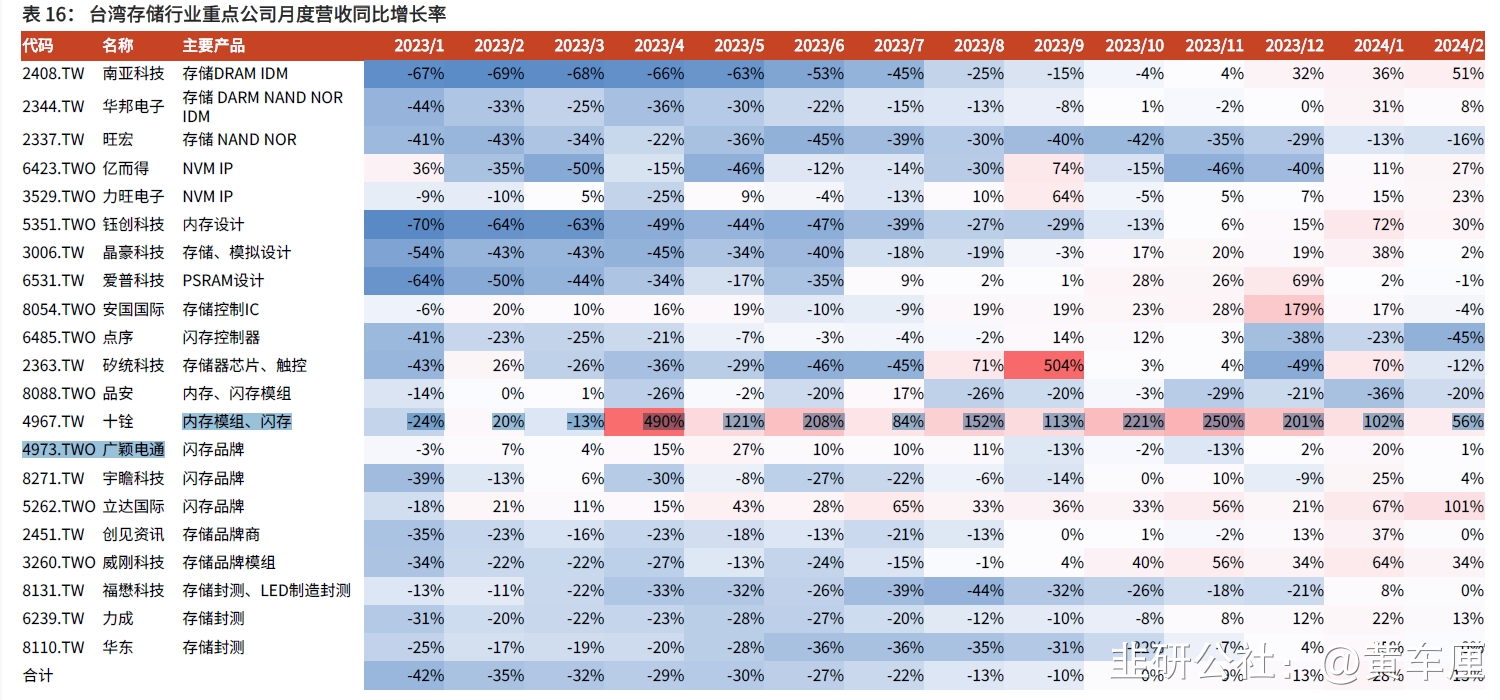

而23年这个渗透率的增长已经开始了,23年所有台湾存储企业月度营收基本都是下滑的,而A股的存储企业下半年就开始激增了,江波龙23年营收预期同比增长在25%,这个就是逆周期扩张,下行周期抢市场份额,等到上行周期来了可以挤得台企没有位置了。而且现在信创基本要求半导体国产化,这块肯定也是优先A股存储企业了。这个替代的空间其实是很大的,就像之前的手机,三星、摩托罗拉、htc、苹果一堆外企,最后发展下来国内真正能卖的出去的国外品牌手机,只有苹果了。综上这轮存储周期单纯周期的角度拼的还是原材料采买的节奏,以及存货出货的节奏。周期外比的就是各家产品力的区别,销售渠道的能力。A股存储板块可以享受的是国产替代的巨大空间,以及AI未来带来的巨量终端需求,这个需求是当前大家并没有在交易,但是一定会到来的。

作者利益披露:原创,不作为证券推荐或投资建议,截至发文时,作者持有相关标的,下一个交易日内可能择机卖出。

声明:文章观点来自网友,仅为作者个人研究意见,不代表韭研公社观点及立场,站内所有文章均不构成投资建议,请投资者注意风险,独立审慎决策。