闻泰科技的故事

求关注各位小哥哥们姐姐,关注,点赞,评论【闻泰科技】消费电子和半导体双轮驱动

一、闻泰科技是消费电子ODM领军企业,主要给三星、华为、小米、OPPO等代工手机;收购的子公司安世半导体在汽车MOSFET领域市占率全球第二。

闻泰科技是消费电子ODM领军企业,主要给三星、华为、小米、OPPO等代工手机。公司创立于2006年,并通过资产重组于2016年上市,2019年收购全球功率半导体领先厂商安世半导体,形成了从上游芯片设计、晶圆制造、封测到下游电子产品研发制造一体化的产业布局。2021年3月,公司公告收购欧菲光摄像头业务,未来有望切入苹果产业链。2021年7月5日,子公司安世半导体与英国最大的芯片制造商Newport Wafer Fab签署收购协议,将拥有其100%的Gu权。

公司第一大Gu东为实际控制人、董事长张学政,直接和间接持有公司15.34%的Gu份。公司第二大Gu东为格力电器及其一致行动人珠海融林,合计持Gu比例为10.30%。公司以及安世半导体有望借助格力快速切入全球智能家居市场,锁定更多订单,提高市场份额。

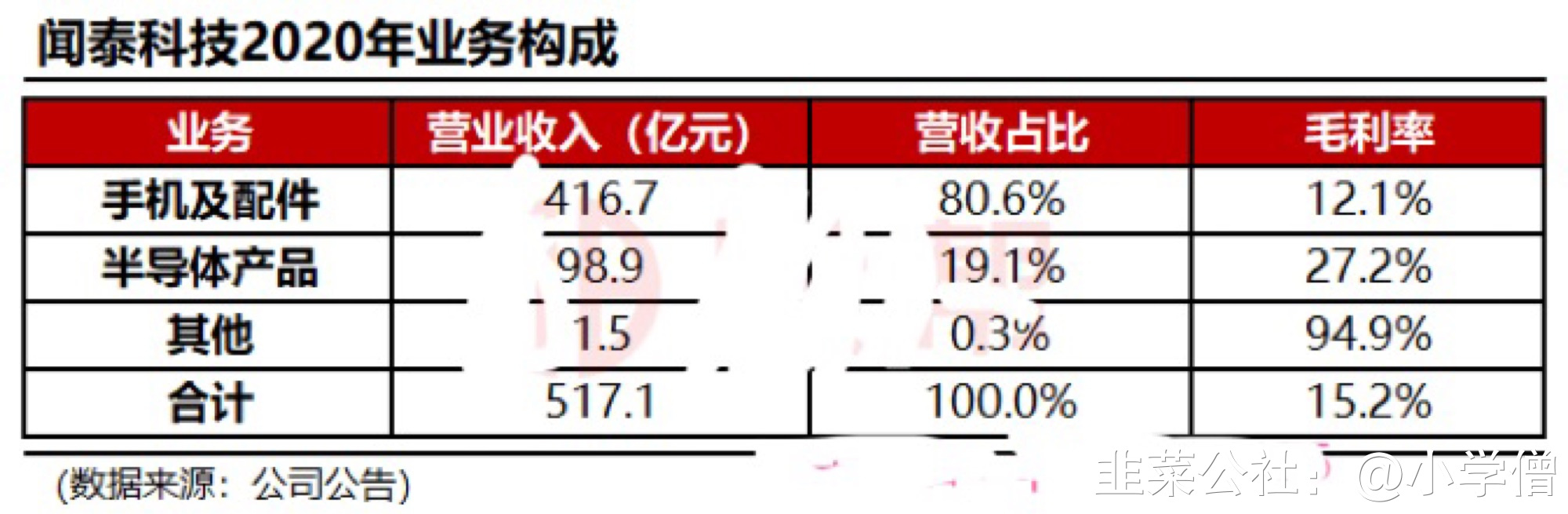

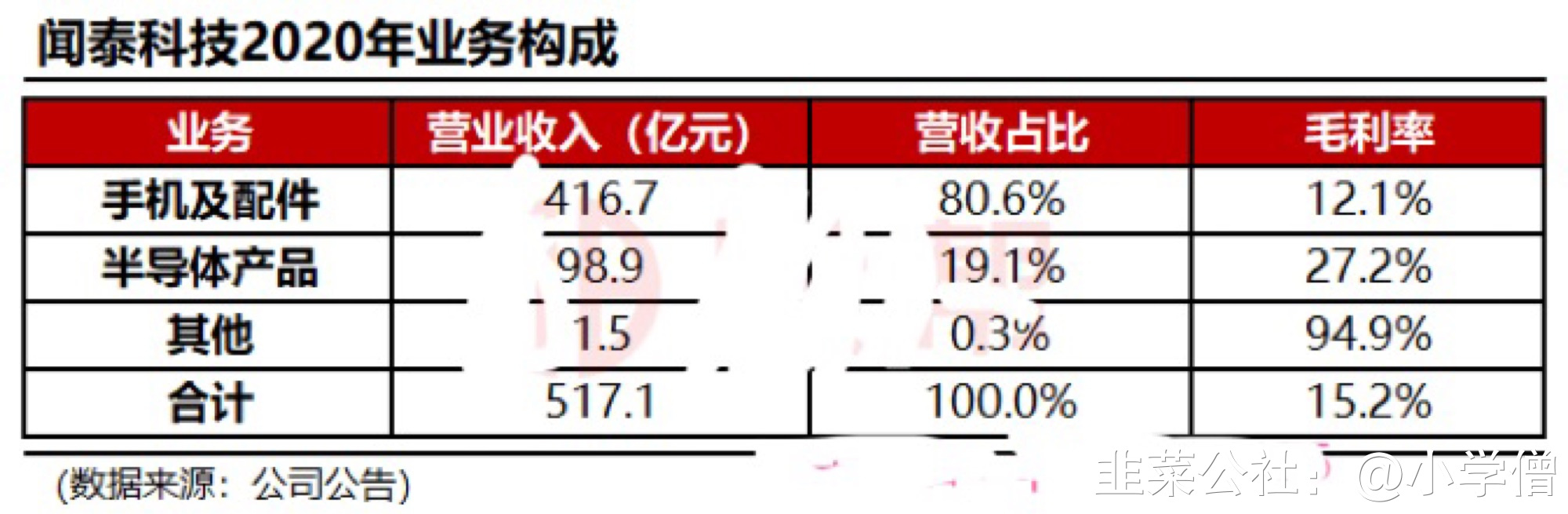

公司业务按产品主要可分为手机及配件、半导体产品,2020年营收占比分别为80.6%、19.1%,毛利率分别为12.1%、27.2%。安世半导体在汽车MOSFET领域市占率全球第二,下游应用覆盖通讯终端、笔记本电脑、IoT、智能硬件、汽车电子等领域,客户包括苹果、三星、华为、OPPO、小米、博世、大陆、特斯拉等全球主流品牌。

二、公司手机ODM市占率第一,2021年下半年消费电子销量提升有望带动公司ODM业务盈利能力改善;半导体业务受益8英寸晶圆紧缺,通过收购NWF进一步完善车规级芯片布局。

1、消费电子业务:全球手机ODM市占率第一,2021年下半年消费电子销量提升有望带动公司ODM业务盈利能力改善。

公司在生产上采用ODM模式(Original Equipment Manufacturer,俗称贴牌),2019年全球市占率第一,达到27%。ODM模式在成本控制和研发周期上占据绝对优势,随着疫情后ODM行业集中度进一步提升,以及越来越多的手机品牌和ODM厂商合作,公司市占率有望继续提升。

近年来,公司积极布局产业链上下游从而实现降本提效,同时进一步完善全球化布局。公司海外的ODM智造中心分别设于印度、印尼,2021年发行的可转债项目中也将在印度加设ODM工厂,生产智能终端产品,预计每年将增加产能1500万台。

2020年下半年以来,消费电子行业上游元器件涨价并且缺货,美元走弱影响汇兑损益,行业恶性竞争加剧,低价抢订单等因素导致公司ODM业务承压。2021年一季度以来,芯片和屏幕等继续涨价,公司通过谈判将部分涨价传导至下游,总体来看上半年5G手机销量不佳。

2021年下半年,预计手机芯片紧缺程度有所缓解,印度疫情有望平稳,5G手机销量提升有望带动公司ODM业务盈利能力改善。

2021年3月,公司公告与欧菲光及其子公司签署了相关协议,拟以现金方式购买广州得尔塔影像技术有限公司100%Gu权以及江西晶润光学有限公司拥有的相关设备,交易作价合计为24.2亿元。收购完成后,公司将拥有摄像头模组业务能力并有望切入苹果产业链,同时进一步向产业链上游延伸,进行垂直整合,有利于业绩长期可持续增长。2、半导体业务:受益8英寸晶圆紧缺,公司产品涨价并扩产,通过收购NWF进一步完善车规级芯片布局。车规级芯片是适用于汽车电子元件规格标准的半导体芯片,公司旗下的安世半导体生产的车用MOSFET全球市占率第二。「价值投研」在2020年11月23日《【车规级芯片】汽车智能化核心上游》一文中指出,车规级芯片是汽车智能化过程中不可或缺的组件,未来单车价值将从400美金提升到1700-1800美金。中国是车规级芯片需求最大的市场,国产替代空间巨大。

8英寸晶圆紧缺预计持续到2022年,具有产能的公司业绩有望持续受益。公司拥有3.5万片/月的8英寸产能,2.4万片/月6英寸产能,且明年计划继续扩产20%。公司位于上海临港的12英寸晶圆厂预计将于2022年8月投产,产能预计将达到每年40万片。在近期调研中,公司表示订单情况有所突破,今年上半年基本上每个月价格都有上涨,从需求来看,三季度还有继续涨价可能。

2021年7月5日,公司公告,安世半导体与英国最大的芯片制造商Newport Wafer Fab(NWF)已经签署收购协议,将拥有其100%的Gu权。

NWF月产能为3.2万片8英寸晶圆,最大产能可扩充至每月4.4万片8英寸晶圆,主要从事0.18μm-0.7μm工艺制程的半导体芯片制造,主要产品为应用于汽车行业的MOSFET、IGBT芯片,以及CMOS、模拟芯片。公司此次收购NWF将有利于安世半导体进一步完善车规级芯片的产业链布局,同时有效提升产能。

此外,公司加强对中高压MOSFET、SiC和GaN产品、模拟类产品的研发投入,同时通过发行可转债募集资金,拟将16亿元投向用于安世中国封测工厂的先进工艺引进及升级改造,提升安世在中国大陆地区的产能规模。三、公司手机ODM业务向好,收购高毛利的半导体业务,带来营收、利润快速增长,4年CAGR分别达到45.1%、94.3%。

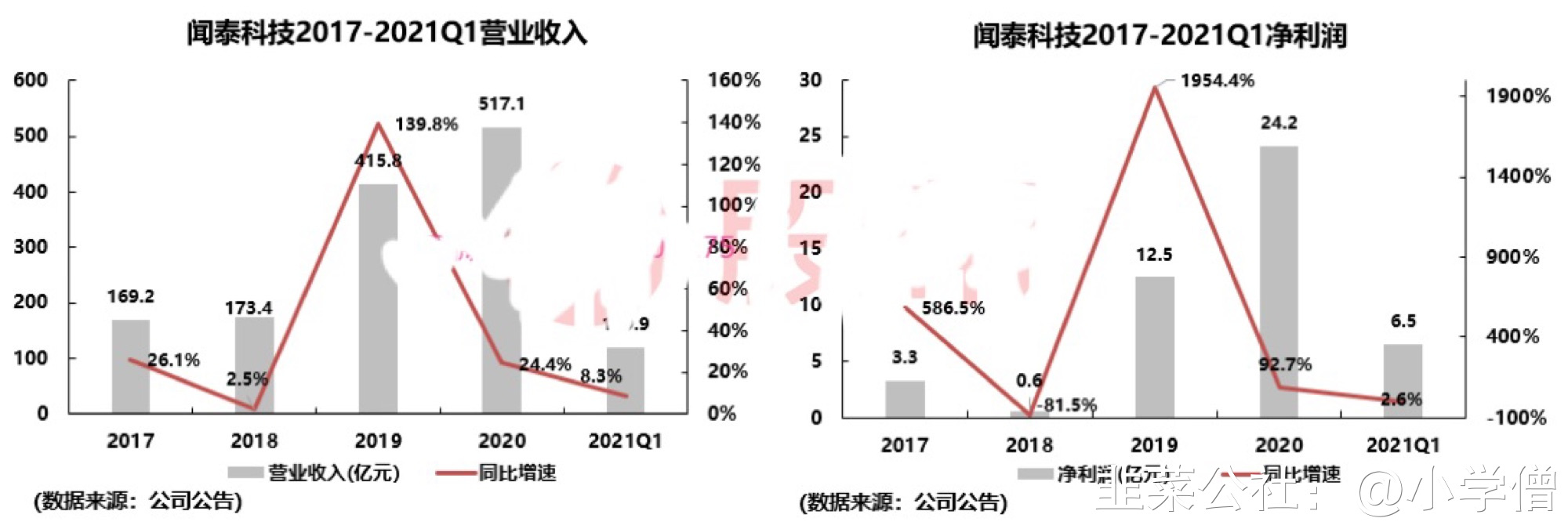

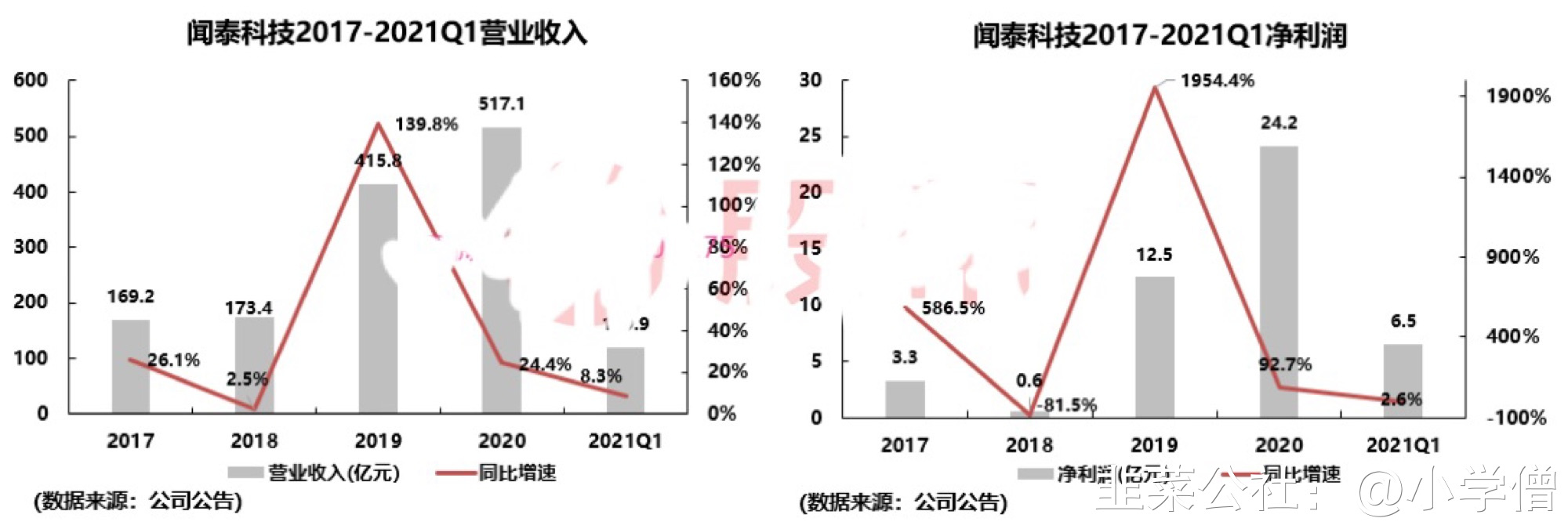

公司营业收入高速增长,从2017年的169.2亿元增长到2020年的517.1亿元,CAGR高达45.1%;一方面是因为公司手机ODM业务在2019-2020年抓住市场机遇,导入新客户,订单持续增长;另一方面是因为公司在2020年收购安世半导体并实现并表,进一步增厚了公司营收。

公司净利润波动增长,从2017年的3.3亿元增长至2020年的24.2亿元,CAGR高达94.3%,高于营收增速。2018年净利润下滑81.5%主要是因为全球手机出货量下滑和魅蓝系列机型订单减少,2019、2020年随着公司手机ODM业务重回增长以及收购安世半导体,净利润分别大幅反弹1954.4%、92.7%。公司2021年一季度实现净利润6.5亿元,同比增幅缩窄至2.6%,主要是因为公司计提高额Gu权激励费用,以及安世半导体欧洲工厂出货受到疫情影响。

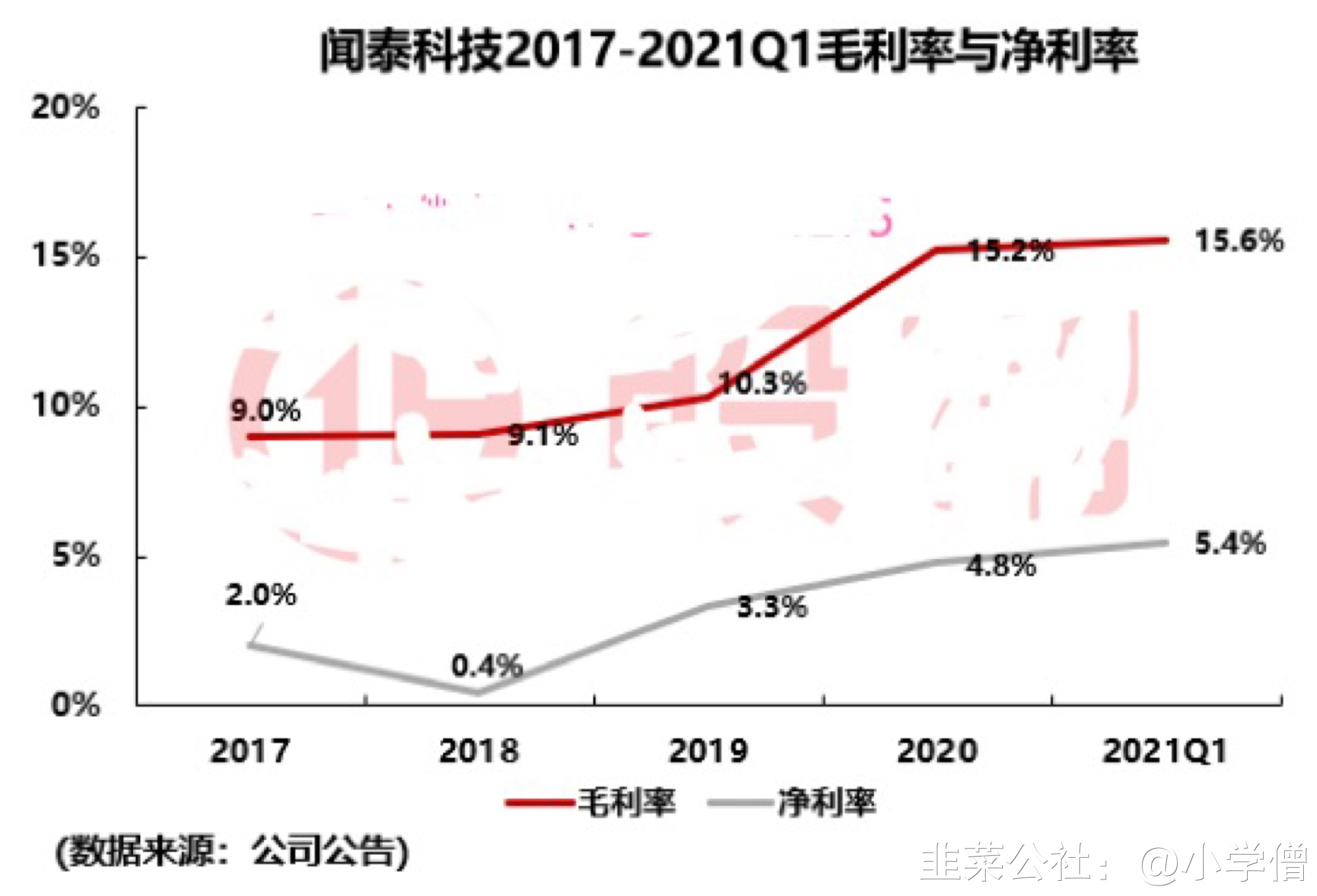

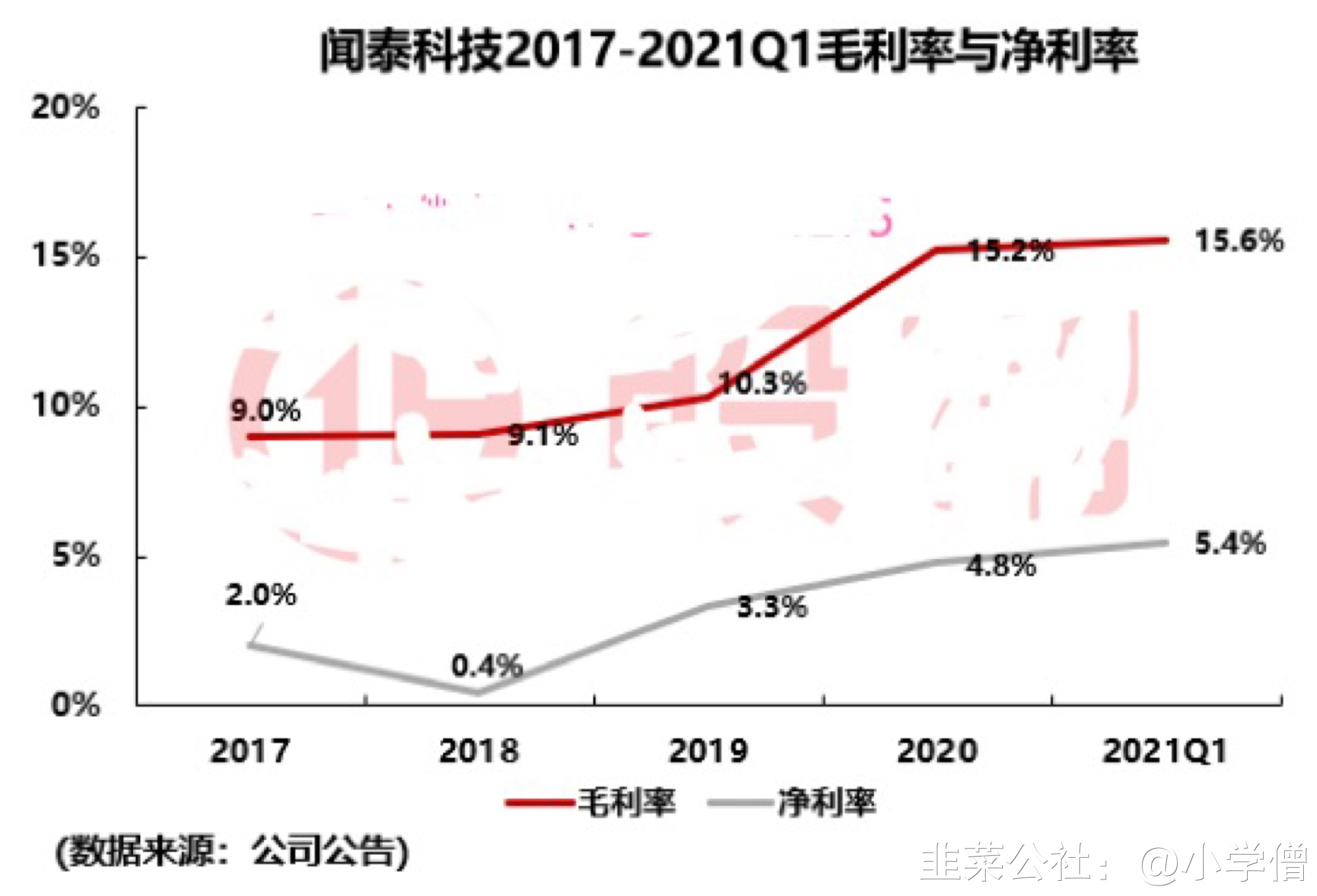

2017-2020年公司毛利率、净利率稳步提升,分别从2017年的9.0%、2.0%提升至2021年一季度的15.6%、5.4%,主要是因为公司手机ODM业务向好带来盈利能力提升,以及2020年收购毛利率更高的半导体业务,产品结构得到优化。

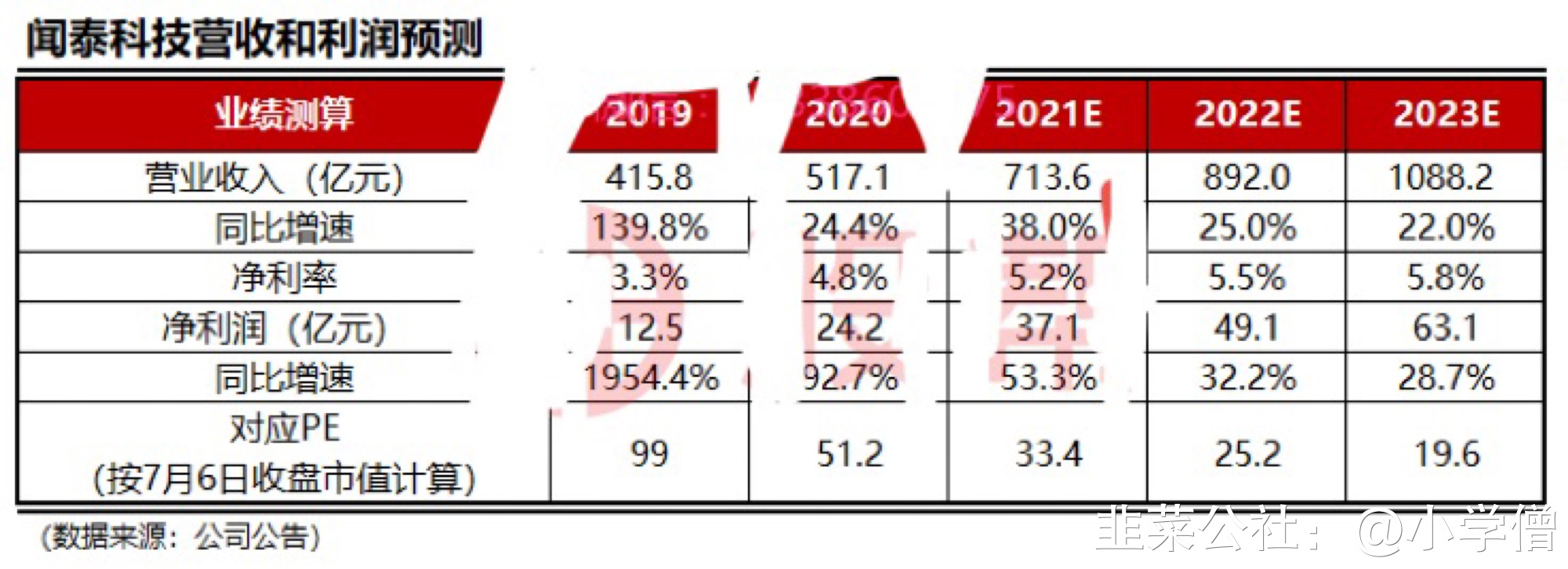

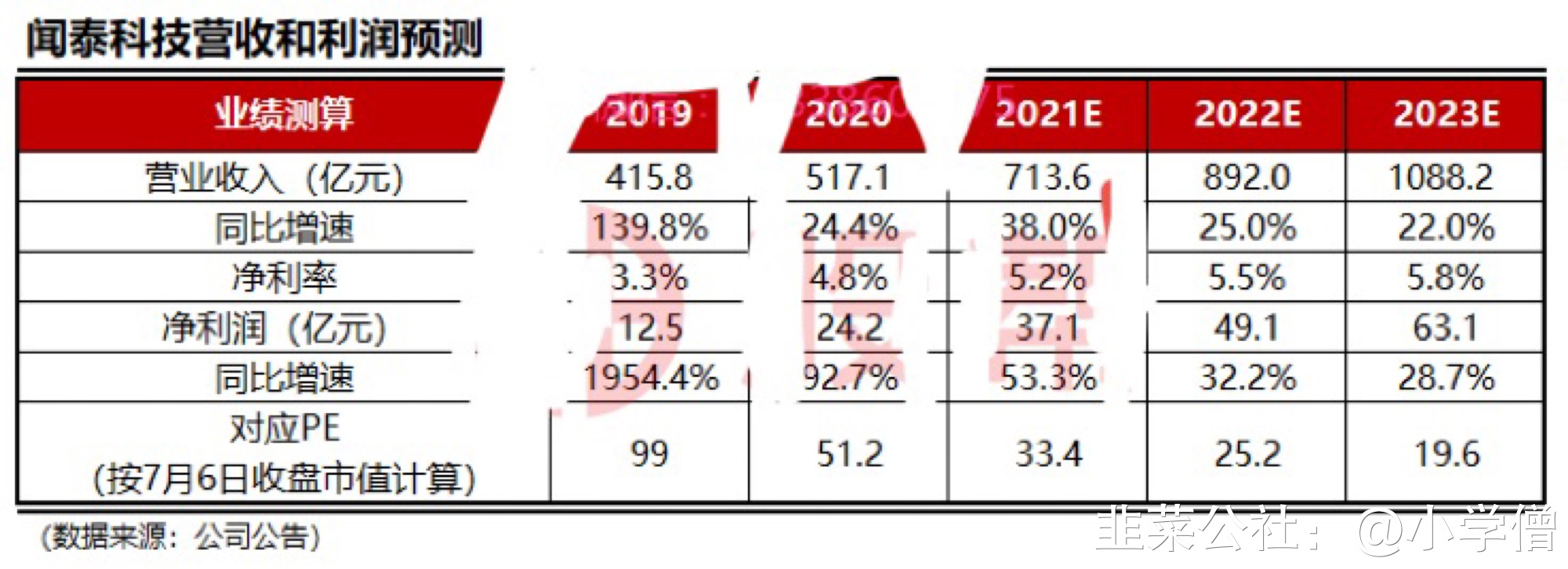

「价值投研」对公司盈利情况进行测算,假设公司2021-2023年营收增速为38.0%/25.0%/22.0%,净利率为5.2%/5.5%/5.8%。经测算,预计2021-2023年公司净利润增速达到53.3%/32.2%/28.7%,当前市值对应PE估值分别为33.4/25.2/19.6倍。

小结:闻泰科技是消费电子ODM领军企业,主要给三星、华为、小米、OPPO等代工手机;收购的子公司安世半导体在汽车MOSFET领域市占率全球第二。公司手机ODM市占率第一,2021年下半年消费电子销量提升有望带动公司ODM业务盈利能力改善;半导体业务受益8英寸晶圆紧缺,通过收购NWF进一步完善车规级芯片布局。 [图片] [图片] [图片] [图片]

声明:文章观点来自网友,仅为作者个人研究意见,不代表韭研公社观点及立场,站内所有文章均不构成投资建议,请投资者注意风险,独立审慎决策。

S

闻泰科技

工分

4.55

转发

收藏

投诉

复制链接

分享到微信

有用 4

打赏作者

无用

真知无价,用钱说话

0个人打赏

同时转发

评论(12)

只看楼主

热度排序

最新发布

最新互动

- 1