海外需求旺季即将来临,更强的涨价预期下化肥的高景气有望延续

西部证券:海外需求旺季即将来临,更强的涨价预期下化肥的高景气有望延续

【本文来自持牌证券机构,不代表平台观点,请独立判断和决策。】

①受粮价高位、原材料价格支撑和下游需求拉动,当前化肥价格坚挺,且有望在春耕旺季来临之际迎来价格再度上行。

②出口禁令带来的国际磷肥价格与国内价格形成3500元/吨以上的较大价差,市场预期国家可能在春耕之后放开化肥的出口限制。随着海外需求旺季即将来临,更强的涨价预期下化肥的高景气有望延续。

③随着碳中和、能耗双控、产能指标等各种供给端控制措施的联合限制,一些资源禀赋布局领先的企业将展现出更强的竞争力。目前磷化工的头部企业基本已完成上游资源的整合,产业链一体化完善,具备充足的资源、成本、能耗指标等优势。

【本文来自持牌证券机构,不代表平台观点,请独立判断和决策。】

2021年以来国内外粮食价格持续上涨并维持高位,国际粮油库销比创十五年来新低,供给紧张+通胀推动下,粮价易涨难跌。粮价高企+库存低位的大背景下,西部证券认为,此波农化大周期下化肥的高景气有望至少持续1-2年,化肥的高利润空间将奠定磷化工企业的业绩基础。

需求端,粮价维持高位将驱动化肥行业需求提升,据Mosaic预测2022年我国磷肥需求增长幅度将在3.5%至6.4%之间。

供给端,中长期来看,磷化工供给侧改革持续深入,强资源属性逐渐显现。

库存端,全球及国内磷肥库存处于低位,同时俄乌冲突将进一步加剧全球化肥供给短缺。

1)磷矿石:在环保高压之下供给持续收缩。

我国磷矿石平均品位为17%,多数磷矿石需洗选富集后才能满足磷化工生产需求。在已经探明的磷矿储量中,磷含量大于30%的富矿资源约为10.9亿吨,仅占总储量的8.2%,存在富矿少贫矿多的现象。按照现有开采速度和利用方式,我国磷矿资源可开采年限不足40年,剩余资源量的开发利用将耗费更高的开采成本。

环保高压下矿企减产,叠加下游强劲的需求拉动,使得磷矿石市场长期处于供不应求状态。2021年3月以来磷矿石价格快速上涨。

2)磷肥:化肥出口受限,行业景气或随出口限制放松得到延续。

在宏观经济复苏、通胀压力加剧的大背景下,2021年以来国内外粮价持续上涨并维持高位。随粮价上涨,农户对未来种植收益预期提高+周转资金增加,有望持续加大对农资的需求和投入。同时从历史上看,化肥价格与粮食价格密切相关,且粮价通常为领先指标,故粮价维持高位将驱动化肥行业需求提升。

受粮价高位、原材料价格支撑和下游需求拉动,当前化肥价格坚挺,且有望在春耕旺季来临之际迎来价格再度上行。根据Wind数据,当前国内磷酸一铵市场周均价(58%粉状,华东地区)3720元/吨,环比+5.5%,同比+40.9%;尿素市场周均价(山东地区)2992元/吨,环比+2.7%,同比+39.1%;氯化钾市场周均价(60%粉状,青海地区)4667元/吨,环比-2.2%,同比+128%。

同时,出口禁令带来的国际磷肥价格与国内价格形成3500元/吨以上的较大价差,市场预期国家可能在春耕之后放开化肥的出口限制。随着海外需求旺季即将来临,更强的涨价预期下化肥的高景气有望延续。

3)磷酸铁:2022年供应缺口犹存。

当前国内磷酸铁总产能为64.5万吨,磷酸铁锂总产能为77.6万吨,磷酸铁处于供不应求状态。

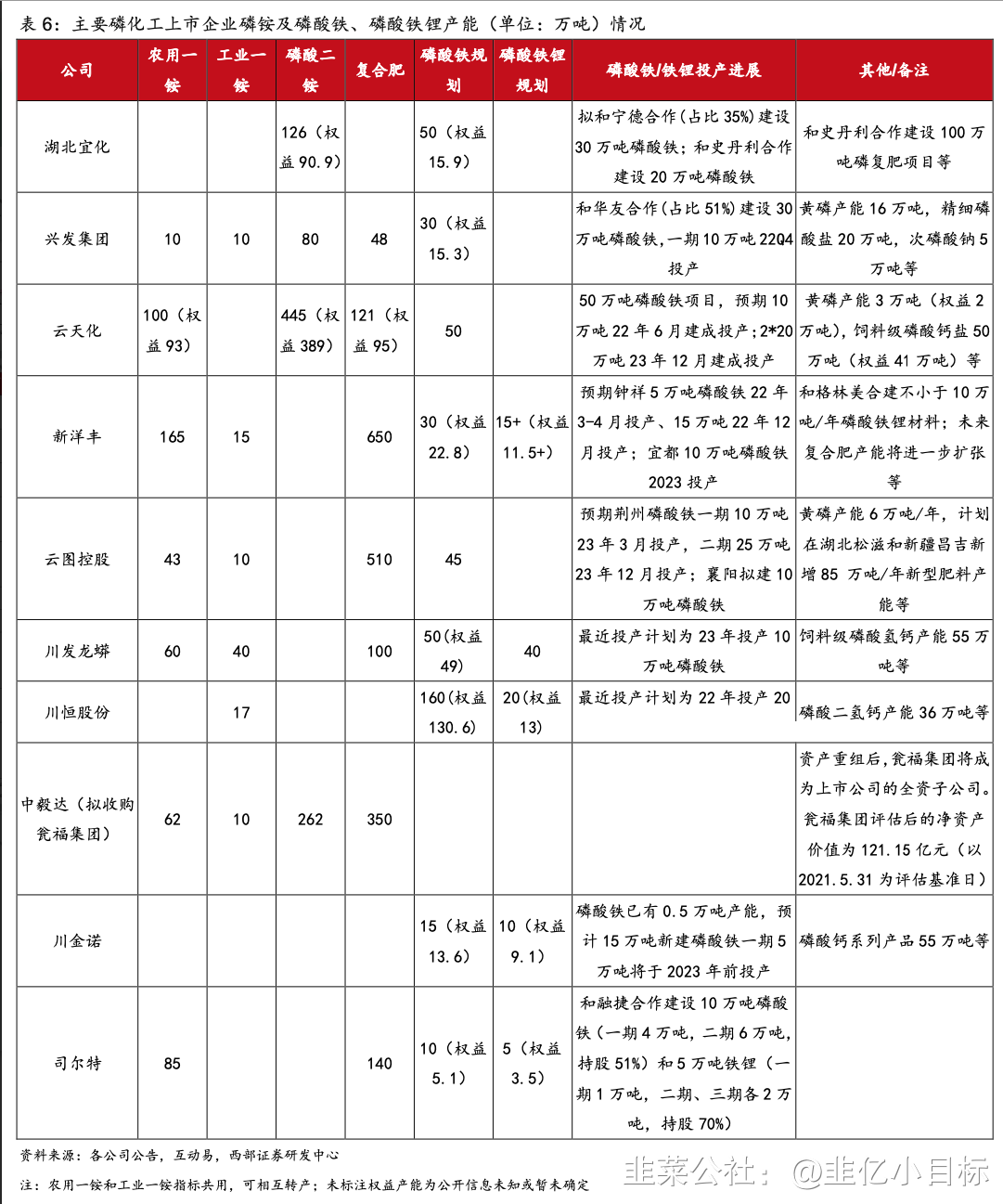

从扩产计划看,磷化工企业为未来磷酸铁扩产的主力,占到总扩产计划的55%;

从扩产节奏看,预计2022年全年磷酸铁仍将处于供需错配的状态,而供需紧平衡的状态预计将维持至2023年年中;

从实际进度看,磷酸铁的扩产将受到环评、能评、工艺等各项限制,同时下游产品验证周期可能导致产能释放低于预期。

因此供需错配格局下磷酸铁景气的有望延续。

当前国内磷矿石资源面临短缺压力,同时随着碳中和、能耗双控、产能指标等各种供给端控制措施的联合限制,一些资源禀赋布局领先的企业将展现出更强的竞争力。行业利润更加偏向上游的同时,行业竞争格局也将得到持续优化。目前磷化工的头部企业基本已完成上游资源的整合,产业链一体化完善,具备充足的资源、成本、能耗指标等优势。

西部证券统计了主要磷化工上市企业沿磷产业链的产能情况,供投资者参考。

作者利益披露:转载,不作为证券推荐或投资建议,旨在提供更多信息,作者不保证其内容准确性。

声明:文章观点来自网友,仅为作者个人研究意见,不代表韭研公社观点及立场,站内所有文章均不构成投资建议,请投资者注意风险,独立审慎决策。

S

湖北宜化

工分

3.28

转发

收藏

投诉

复制链接

分享到微信

有用 2

打赏作者

无用

真知无价,用钱说话

0个人打赏

同时转发

暂无数据