#LPR下调# #LPR与MLF#

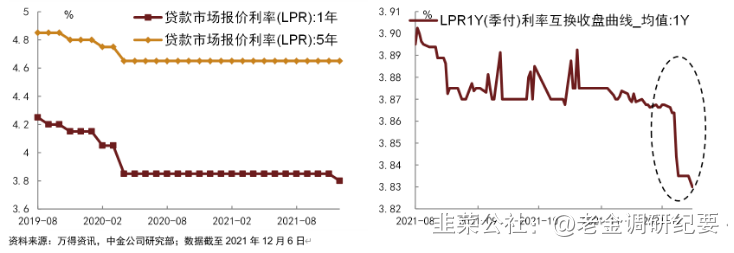

2021年12月20日,中国央行授权全国银行间同业拆借中心公布最新LPR报价,其中1年期LPR为3.8%,相比上期报价下调5bp,此前已连续19个月维持在3.85%不变;5年期以上LPR为4.65%,与上期持平。

本次LPR报价下调幅度不大,是央行年内二次降准后银行自主向实体让利的体现。

此次1年期LPR下调整体符合市场预期,此前两周挂钩1年期LPR的利率互换成交活跃,且利率有所下行,蕴含了市场对此次利率下调的预期,相比之下,挂钩5年期LPR的互换利率变动反而不大。银行此次下调短期LPR报价,是央行再次全面降准后自主向实体让利的体现。央行两次降准均意在“宽信用”,通过释放便宜资金引导金融机构让利实体,降低实体融资成本,包括此前下调再贷款、再贴现利率也是如此。因此银行下调1年期LPR报价符合 政策导向,同时保持5年期LPR不变也体现了对地产政策“房住不炒”的理解。

图表1: LPR时隔20个月再次下调(左);互换利率显示出市场此前已有预期(右)

经济下行压力仍在,降低实体融资成本是“宽信用”乃至稳增长的重要前提

当前国内经济仍面临一定的下行压力,降低实体融资成本的迫切性和必要性仍在。今年下半年以来,国内房地产市场持续加速下行,商品房销售大幅下滑,房地产投资也不断回落,叠加基建投资低迷,居民消费持续弱势,内需拖累国内经济持续下行。今年唯一亮点是外需不断超预期,这背后的核心是美国财政刺激带动的美国商品消费需求增长,随着美国财政刺激结束,美国商品消费需求开始回落,尽管劳动力市场继续恢复,居民工资收入增长,但是通胀上升幅度更大,实际收入增速持续下降,居民消费信心低迷,明年美国商品消费需求将进一步加快回落,明年中国出口可能也会明显放缓。在外需前景趋弱背景下,稳增售核心还是要聚焦内需,而降低融资成本是“宽信用”乃至稳增长的重要前提。

地产层面,今年四季度以来,国内房地产政策边际逐步放松,主要是房地产融资政策有所放松,包括按揭贷款额度等,但是政策放松更多是前期过度偏紧政策的纠偏,放松力度仍然比较有限。前期中央经济工作会议关于房地产措辞也有所变化,但是房地产基调仍然没有大的转变,从各部委对明年工作部署,结合这次5年期LPR保持不变来看, 短期房地产政策仍然不会大幅放松。从过去几轮房地产短周期来看,推动房地产回升的关键是要刺激购房需求,需要放松限购限贷和下调按揭利率等综合措施,而目前放松力度远远不够,房地产市场仍有进一步下行压力。

展望来看,央行调降政策利率的概率正在抬升,“宽信用”起效仍需进一步的“宽货币”

过去LPR的调整往往是基于MLF先行调整,即银行会在负债遍利堂下行后,相应自主下调资产端利率,保持息差大体不变的情况下向实体让利。而此次则是在负债端利率变动不大的情况下,主动压调资产端利率。假设银行短期贷款的实际投放利率与LPR之间的加点不变,那么此次下调1年期LPR后,银行息差将面临进一步压降的压力。 考虑到当前银行息差已处在历史相对低位,息差的再度压降可能进一步增加银行压力,反而会制约“宽信用”进程, 需要政策调整重新腾挪息差空间。从这一角度而言,考虑到1月往往为银行信贷“开门红”,我们认为央行2022年1月下调政策利率的概率抬升,包括回购利率和MLF利率,从负债端调降银行成本以补回银行息差空间。此外,如果央行下调政策利率,对银行而言,也会提升其自主“宽信用”的意愿,不排除银行在政策利率调整后进一步下调 LPR报价的可能。

对债市而言,“宽信用”仍然较远,起效需进一步的“宽货币”,短期内宽松的流动性环境对债市制约有限,降息概率提升背景下,利率仍有下行空间。目前来看,“宽货币”的基调已经基本确立,但央行政策出台更多偏结构性调整,全面放松仅体现在“量”的层面(两次降准)而非“价”的层面。目前来看,此前一些定向结构性的价格让利对“宽信用”起效不甚明显,我们认为央行政策利率下调的必要性仍在,且宜早不宜迟,明年1月可能是比较合适的窗口。 如果政策利率下调,国债等无风险利率也会跟随下行,债市短期内安全性提升,短端相对长端确定性更高,曲线可能在降息预期推动下先在走陡再趋平。

部分投资者担心宽信用问题,其实这个担忧还太早了,现在还处于加速货币宽松的阶段。一方面是前面提到的房地产政策还没有大幅转变,缺少房地产相关融资改善,整体信用扩张还无从谈起,尽管财政可能更加积极,政府债券融资可能对社融有一定支撑,但是难以成为决定社融走蛰的趋势性力量;另 一方面是在本轮房地产调控机制之下,商品房销售就是起来了,传递到房地产投资乃至经济仍会有滞后,更不用说 从经济起来到央行结束宽松更是有滞后,这也是为什么收益率变动通常会明显滞后于社融变动。