一、化肥,粮食的“粮食”

1、化肥对粮食增产至关重要

化学肥料,简称化肥,是用化学或物理方法制成的含有一种或几种农作物生长所需要的营养元素的肥料。也称无机肥 料,包括氮肥、磷肥、钾肥、微肥、复合肥料等。其共同的特点是:成分单纯,养分含量高;肥效快,肥劲猛;某些 肥料有酸碱反应;一般不含有机质,无改土培肥的作用。按照作物对养分需求量的多少分为大量元素肥料,包括氮肥、 磷肥和钾肥;中量元素肥料,包括钙、镁、硫肥;微量元素肥料,包括锌、硼、锰、钼、铁、铜肥;此外,还有一些 有益元素肥料如含硅肥料、稀土肥料等。氮肥、磷肥、钾肥是世界上用量最多的三种化肥。

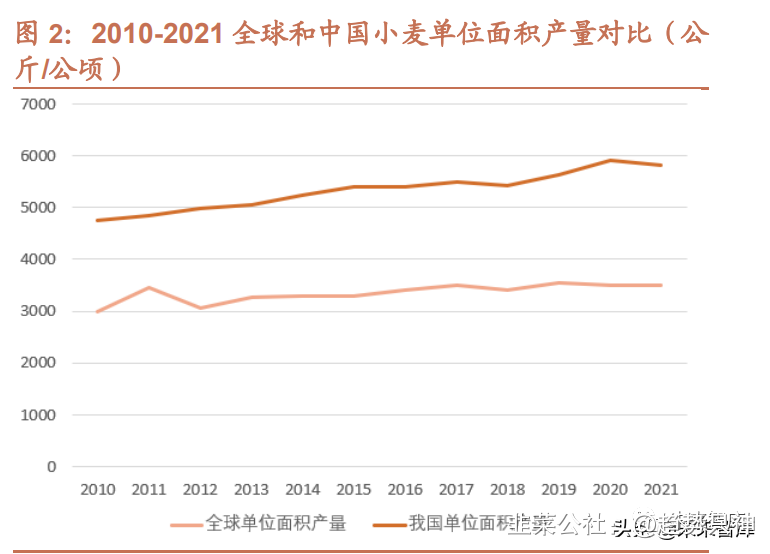

化肥是农业经济发展尤其粮食产量增长的重要驱动因素之一。据联合国粮农组织(FAO)的统计,化肥对粮食生产的贡献 率在 40%左右,而我国的平均贡献率约为 32%。我国能以世界 7%的耕地养活世界 22%的人口,化肥的作用是非常 明显的。全球范围来看,化肥用量最大的三种农作物分别是玉米、小麦、水稻,三者合计占到化肥使用量 45%,接近 一半水平。从美国农业部的数据我们可以看到,全球小麦、玉米消费量和产量一直保持在紧平衡状态,全球单位面积 产量保持提升趋势,但和农业种植大国相比仍有较大差距。另外玉米、水稻的种植面积一直呈上涨趋势,随着全球人 口的增加,未来粮食的种植面积必然继续提高。根据世界银行统计,单位耕地化肥消费量从 1976 年的 70 千克/公顷 提高到现在接近 140 千克/公顷。我们认为在可预见的未来,化肥使用量仍将保持上涨趋势。

2、俄乌战争导致粮食价格大幅攀升

粮食价格大幅攀升,俄乌两国是重要的农作物出口国。从新冠疫情暴发以来,各国更加注重粮食安全,粮食安全战略 被各国提高到前所未有的高度,受此影响,粮食价格从 2020 年三季度开始便逐步上涨。大田作物中,CBOT 小麦、 玉米、大豆价格均已逼近历史最高值。近期受到俄乌战争影响,粮食价格持续走高,芝加哥交易所交易的小麦、玉米、 大豆价格均相比 2020 年低位涨幅超过 100%,农民种粮积极性大大提升。

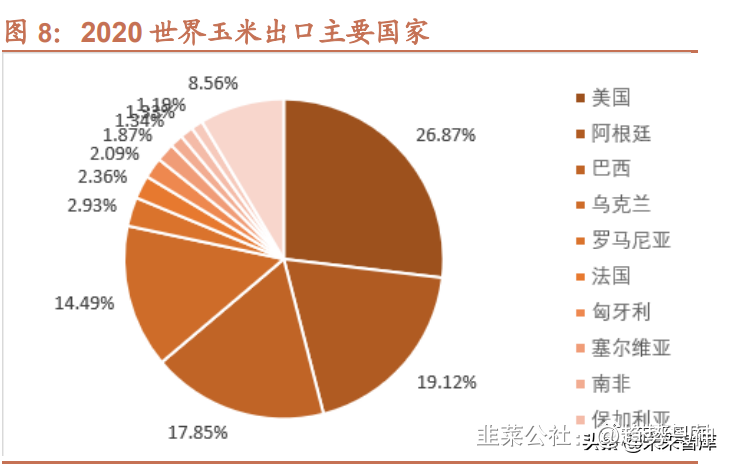

这主要是因为乌克兰和俄罗斯都是重要的 农作物生产国出口国,根据联合国粮食及农业组织统计,2020 年俄罗斯和乌克兰小麦产量分别位居世界第 3 位、第 8 位,占比分别为 11.29%、3.27%;小麦出口量中分别位居世界第 1 位、第 5 位,占比分别为 18.77%、9.09%;玉米 产量分别位居世界第 10、第 5 位,占比分别为 1%、3%;玉米出口量中分别位居世界第 11 位、第 4 位,占比分别为 1.19%、14.49%;大麦产量分别位居世界第 1、第 9 位,占比分别为 13.26%、4.84%;大麦出口量中分别位居世界 第 3 位、第 2 位,占比分别为 13.07%、13.29%。

粮食安全战略地位前所未有,粮食价格易涨难降。从上图可以看出,俄乌两国农作物出口量均在世界占据举足轻重的 位置,两国小麦、大麦、玉米出口量占全世界比重合计分别为 27.86%、26.36%、15.68%。自从 2 月 24 日俄乌两国 发生军事冲突以来,CBOT 小麦、玉米价格分别上涨 31%、15.72%。一方面,乌克兰土地肥沃,拥有世界三大黑土 地之一,占比超过 40%,粮食非常高产。

切尔尼戈夫州、苏梅、波尔塔瓦、切尔卡赛、文尼察、基辅、日托米尔、尼 茨基等为乌克兰的玉米主产州,一般在 4 月播种,9 月收获。现在正值北半球农业春耕季节,市场担忧由于军事冲突 的影响导致乌克兰春耕受到影响,从而影响乌克兰今年粮食供应,另一方面,西方对俄罗斯贸易制裁会影响俄罗斯粮 食产品、化肥产品出口,从而对国际粮价造成不利影响。随着地缘军事冲突以及新冠疫情的影响,我们认为各国对于 粮食安全的考虑在未来 2-3 年仍将处于极其重要的低位,粮食价格易涨难降。这大大增强了农民用肥的积极性,因此 未来几年化肥需求量有望同比提高。

二、我国是重要的磷肥生产大国

1. 我国以 5%的磷矿石资源供应了全球近 50%的磷肥需求

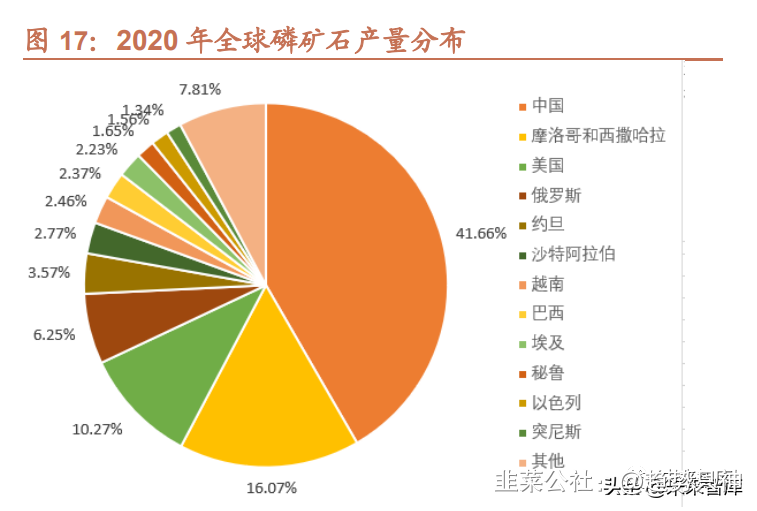

磷矿石是磷肥生产最必不可少的的原材料。磷矿石是含磷量非常丰富的矿石,磷元素在自然界中主要以磷酸盐的形式 存在,是磷产业链主要的矿产原料。磷矿具有不可再生性、不可循环利用性等特点,属一次性矿产资源。据统计,世 界磷矿可供开采 300 年以上,而产磷大国摩洛哥的磷矿更是可开采 2000 年以上,总体上世界磷矿可基本满足人类所 需。但磷矿的分布不均,主要集中在西北非、中东、北美、中国以及俄罗斯等国家和地区,其中 70%以上的磷矿位于 西北非的摩洛哥和西撒哈拉。

据中国国家统计局的数据,2016 年中国磷矿储量为 32.4 亿吨,占世界的 4.6%左右, 居世界第二,但与世界第一的摩洛哥(储量为 500 亿吨)相差很大,且中国磷矿丰而不富,贫矿多,富矿少,难选矿 多,易选矿少,平均品位仅 16.85%,远低于摩洛哥(33%)和美国(30%)。在磷矿产量方面,近年来中国磷矿石 产量稳居世界第 1 位,国家统计局数据显示,2019 年中国磷矿石产量达 9332.4 万吨,中国以不到全球 5%的资源供 应了全球近 50%的需求。

磷矿的供应中心已逐渐移向北非和中东地区。美国、前苏联、摩洛哥等为传统磷酸盐大国,在世界磷矿产储量和产量 方面都占主导地位,但 20 世纪后期后均对磷矿石的出口逐渐进行限制,如美国 1980 年开始就减少磷矿石的出口。摩洛哥的磷矿由摩洛哥磷酸盐集团(OfficeChérifiendesPhosphates,简称 OCP)负责开采、加工及进出口贸易,2018年摩洛哥磷酸盐及其衍生品的出口额占该国出口总额的 18.8%,为其国家经济做出重要贡献。

2008 年起,OCP 开始 实施大规模投资计划,加快了扩张之路,拟通过加大投资力度,在 2018—2027 年,实现满足世界新增需求的 50%, 除在本国加大投资外,OCP 还同非洲国家签署大量投资合作协议,在埃塞俄比亚、尼日利亚等国都拟投资建设化肥 生产基地。近年来,随着资源消耗加快以及北非和中东地区磷矿资源开发的深入,磷矿的供应中心已逐渐移向北非和 中东地区。

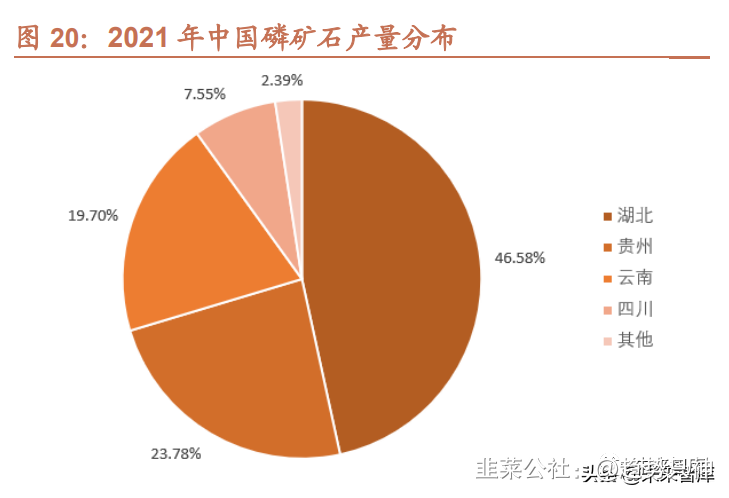

我国磷矿分布不均,四省磷矿占比合计超过 95%。根据《磷矿地质勘察规范》介绍,磷矿主要分为外生沉积磷块岩 矿床、内生磷灰石矿床、变质磷灰岩矿床,我国约 75%磷矿均为外生沉积磷块岩矿床,云南、湖北、贵州等磷矿较为 丰富地区均为此种磷矿。我国磷矿石分布也极为不均,磷矿石主要分布在湖北、贵州、云南、四川四省,四省合计占 比超过 95%。磷矿石下游中磷肥占比为 71%,绝大部分磷矿石都用来生产磷肥。

磷矿石产能过剩,政策推动淘汰落后中小产能。中国磷化产业发展很快,据英国皇家国际事务研究所统计的世界磷肥 交易数据,中国不仅在 2006 年以后实现了磷肥的自给,每年还有大量的磷肥出口。但中国磷矿开发中也存在资源消 耗快、后继资源不足、矿产开采水平较低、资源节约与综合利用效率不高、磷化工产能严重过剩及地质灾害和环境污 染风险加大等问题。

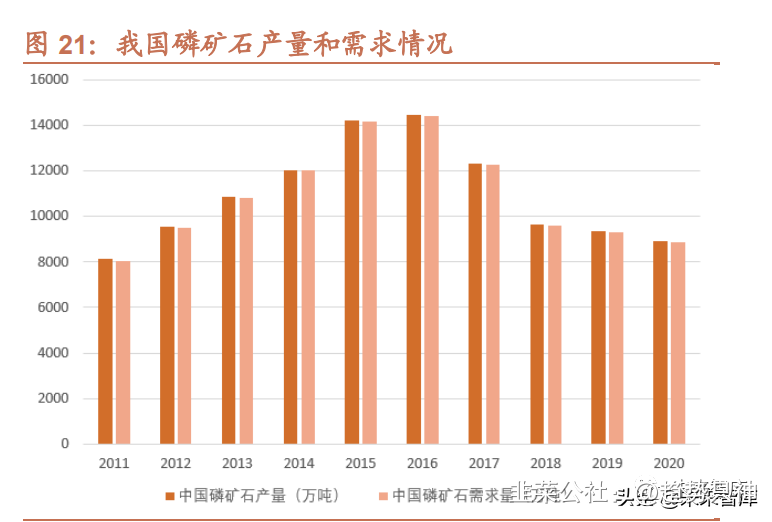

由于我国磷矿石消耗过快,储藏比快速降低,同时磷矿石开采在 2010 年后也逐步出现产能过剩、 污染环境等问题,每生产 1 吨湿法磷酸产生 4.5 吨的磷石膏渣。磷石膏作为磷肥生产伴生的副产物,目前我国堆存量已超过 5 亿吨,每年还新增约 8000 万吨,磷石膏处理极为棘手,目前只能堆存,浪费大量空间。为此,国家出台多 项政策,严格限制磷矿石新增产能,对磷矿石产能设置天花板,对磷矿石出口严格限制。特别是 2016 年后,随着环 保要求愈加严格,湖北、贵州、云南、四川等磷矿大省相继出台多项限制磷矿生产措施,叫停关闭多个不规范、有安 全风险的磷矿,对开采新磷矿的审批更加严格,磷矿产量随机快速下滑,从 2016 年的 14439 万吨下降至 2020 年的 8893 万吨,效果显著。

磷矿石供给格局发生变化。经过一些列淘汰落后产能措施后,我国磷矿产能总体供需平衡,目前我国磷矿产能为 9810 万吨,CR10 占比 57%左右,同时还有多家企业产能低于 100 万吨/年。2021 年 7 月起,最大的磷矿石生产企业云天化集团宣布不再对外出售磷矿石,近期兴发集团等头部企业也减少对外出售磷矿石。我们认为虽然我国磷矿石产能仍 存在一定过剩情况,但头部企业均已经减少磷矿石开采量,我们认为磷矿石供应格局有望重塑。全球范围来看,目前 全球磷矿石产能为 64 亿吨左右,磷矿石产能集中度较高,前十大企业分别为 OCP、美盛、云天化、PhosAgro、CPG、 JPMC、瓮福集团、磷化集团、Maaden、Nutrien,十家占比超过 60%。

我国磷矿石从 2021 年 3 月左右开始上涨,这主要是由于 2021 年年初,美国遭受极寒天气影响,美国多地化工工厂 停产,而美国是磷肥第四大出口国。随着下游磷肥需求好转,供给格局愈发紧张,带动上游磷矿石价格上涨。

2. 我国磷肥产能过剩,未来将逐步清退落后产能

我国磷肥主要消费品种为磷酸一铵和二铵。磷肥是含有磷元素化学肥料的统称,因为单质磷在自然界中较为活泼,无 法被植物吸收,所以通常磷元素的浓度和纯度以五氧化二磷(P2O5)含量计算。按照肥料溶解性难易程度,可以将磷 肥分为水溶性磷肥,枸溶性磷肥和难溶性磷肥。水溶性磷肥是使用最广泛的磷肥,易被土壤吸收,适用范围广,主要 品种为过磷酸钙(SSP)、重过磷酸钙(TSP)、磷酸一铵(MAP)和二铵(DAP)等。

枸溶性肥料物理性质好,肥 料呈碱性,代表品种有钙镁磷肥(FMP)、钢渣磷肥和沉淀磷肥。难溶性磷肥是一种高效磷肥,具有不溶于水但溶于 强酸,肥效慢作用时间长的特点,代表品种有磷矿粉和骨粉。其中我国用量最大的磷肥为磷酸一铵和磷酸二铵,二者 合计超过 85%。磷酸一铵一般和氮肥钾肥制作成复合肥使用,磷酸二铵直接使用。其它磷肥由于我国用量较少,主要 出口到西亚、中东、东南亚、南美等地。

我国磷肥产能过剩,国家制定多项相关政策淘汰落后中小产能。中国磷肥行业从 19 世纪 80 年代开始起步,1994 年 以来,我国陆续对化肥生产流通环节实施优惠政策,包括国家免税、优惠运价、优惠电价、优惠气价等措施。2000 年之后在政策利好下,经过了 10 年的高速发展,行业整体进入了成熟期。但由于行业入门门槛较低,行业过剩情况 逐步显现,同时,化肥过量、盲目使用的现象也带来了成本的增加和环境的污染。

从 2008 年起,我国磷肥行业从自 给自足开始变成产能过剩,每年平均市场满足率都超过了 100%,每年需要出口 20%左右的磷肥来平衡国内市场,2012 年国内磷肥市场开始去产能,产量增速放缓。2015 年开始,国家逐渐取消对化肥企业的优惠政策,并制定《到 2020 年化肥使用量零增长行动方案》。2018 年 11 月,农业农村部在广西南宁召开全国果菜茶绿色发展暨化肥农药减量增 效经验交流会,在发展目标上,力争到 2020 年化肥使用量实现负增长。

从 2016 年开始,我国磷肥产量逐步走低,从最高超过 1859 万吨降低至 2020 年 1057 万吨,降幅超过 43%,与此同 时开工率有所回升。磷肥出口量也有所降低,除去 2021 年特殊情况外,磷肥出口量均低于 2015 年峰值。2021 年 10 月,中国海关总署发布第 81 号公告,对涉及出口化肥的 29 个 10 位海关商品编号增设海关监管条件“B”,海关对相关 商品实施出口法定商品检验。这标志着磷肥等化肥出口由原来的商检变为法检,国家对于出口的产品检查将会更加严 格,同时出关时间也会更长,因此我们可以看到 10 月份后磷肥出口断崖式下跌。

3. 多方面因素助推磷酸一铵二铵价格创新高

磷酸一铵产能利用率提升,出口占比有所提高。我国磷酸一铵 2022 年有效产能 1893 万吨,相比 2017 年 2633 万吨 下降 28%,2017 年产能利用率情况较高主要是由于 2015-2016 年环保督察迫使中小落后产能快速淘汰,产能出清。从 2018 年起,我国磷酸一铵产能利用率开始提升,从 61.8%提高到 70%左右,治理初见成效。我国每年磷酸一铵出 口量占比较高,且近年维持上升态势,磷酸一铵出口占比从 2017 年的 11%提高至 2021 年的 30%,可以说一铵出口 已经是我国重要的消费方向。

我国磷酸一铵产能主要集中在五个省市,湖北省产能占比过半,湖北、云南、四川、安徽、贵州五省占比超过 90%。企业中超过 100 万吨产能的分别为湖北祥云、新洋丰、云天化和四川龙蟒,CR10 占比达 55.2%,CR5 占比达 39.6%, 产能集中度较低。

我国磷酸二铵产能仍处于过剩态势,近一半产量用于出口。我国磷酸二铵 2022 年有效产能 2205 万吨,相比 2017 年 2600 万吨下降 15%,国内消费量占有效产能比例不到 5 成,整体开工率仍然较低,这主要是因为我国环保督察仍 旧持续高压,部分小厂因未达到环保要求,开工率一直不高。而头部企业由于环保设施完善,在 2021 年需求大年处 于满产满销状态。我国磷酸二铵每年出口量占比非常高,常年维持在 40%以上,二铵出口是我国磷肥重要的消费方向。

我国磷酸二铵产能主要集中在三个省份,湖北、云南、贵州三省合计占比超过 80%。企业中超过 100 万吨产能的分 别为云天化、贵州开磷、贵州瓮福、湖北宜化、湖北大峪口、云南祥丰,其中仅云天化一家就占比接近四分之一,CR10 占比达 87.1%,CR5 占比达 69.6%,产能集中度较高。

未来磷肥新增产能主要在摩洛哥和沙特。全球范围来看,2020 年全球磷肥(折纯 P2O5)产量为 4604 万吨,IFA 预 计到 2024 年,磷肥产能将达到 5334 万吨。全球磷肥新增产能主要在摩洛哥和沙特两国,OCP 计划把磷肥产能从 2020 年的 1500 万吨提升至 2030 年的 2500 万吨,每年提升 100 万吨,沙特 Maaden 公司计划将现有 600 万吨磷肥产能 提升至 2025 年的 900 万吨。未来美国由于磷矿产能枯竭,磷肥产能将逐步减少,我国由于三磷整治小产能,总体磷 肥产能也将有所下降。

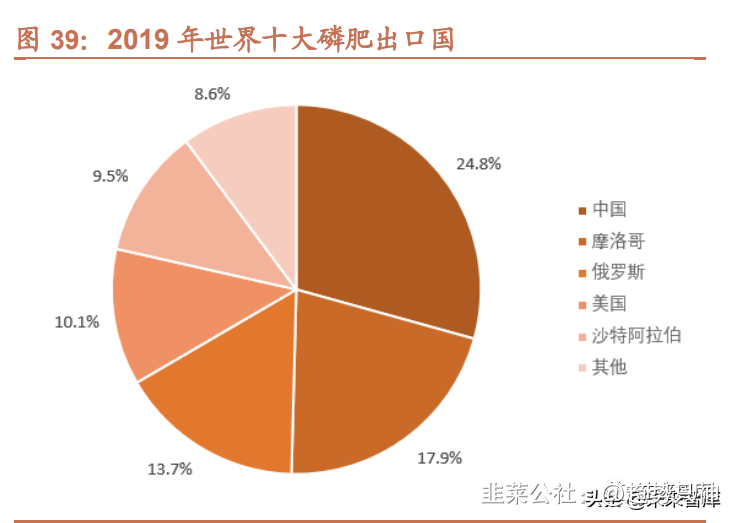

世界主要的磷肥进口国有巴西、印度、美国、加拿大、澳大利亚、印度尼西亚等国,CR6 合计占比 48.6%,世界主 要的磷肥出口国有中国、摩洛哥、俄罗斯、美国、沙特阿拉伯等,但美国磷矿已经逐渐枯竭,未来将主要从其他国家 进口磷肥。

磷酸一铵、二铵价格已经突破去年高点,部分企业出现亏损。目前国内磷肥在国际磷肥价格上涨的情况下也逐步走高, 磷酸一铵在经过去年三季度限电后价格有所回调,但目前也创出新高,磷酸二铵价格则一路走高。从原材料方面我们 可以看到受国际油价影响,硫磺价格从 2020 年初不到 500 元/吨上涨至超过 3000 元/吨,同时库存一路走低,目前库 存已经是近五年新低;合成氨价格相比 2020 年初也上涨接近 100%,磷矿石价格也大幅上升。目前磷酸一铵价差为 1045 元/吨,磷酸二铵价差为 149 元/吨,部分磷酸二铵生产商已经出现亏损。

粮食安全前所未有,磷肥价格易涨难跌。2021 年磷酸一铵和磷酸二铵价格快速上涨,磷酸一铵 55%颗粒摩洛哥 FOB 散装价格从 2021 年初的 263 美元/吨上涨至目前的 1266 美元/吨,涨幅高达 381%,磷酸二铵摩洛哥 FOB 价格从 2021 年初的 285 美元/吨上涨至目前的 1237 美元/吨,涨幅高达 334%。

其中原因我们认为是多方面的,一方面从 2021 年 年初起,全球疫情有所缓和,下游粮食价格开始走高,磷肥需求向好,同时美国受到极寒天气影响,多家化肥厂关停, 美国同时对磷肥出口大国摩洛哥和俄罗斯做出反补贴肯定性裁决,供给紧张叠加需求剧增,磷肥价格开始快速上涨;进入 5 月后,由于磷肥进口大国印度对磷酸二铵进口补贴大幅上涨,从 10231 卢比/吨涨至 24231 卢比/吨,带动磷酸 一铵二铵需求向好,价格进一步上涨。进入四季度后中国法检政策出台,磷铵出口大幅回落,其他国家不得不另找货 源,供给持续紧张。

进入 2022 年,2 月 24 日,俄罗斯对乌克兰发动特别军事行动,为应对西方国家制裁,威胁取消 化肥出口,磷肥价格进一步暴涨。我们认为在疫情和地缘政治的影响下,粮食安全已经被提高到一个前所未有的战略高度,未来 2-3 年粮食价格将维持高位震荡态势,同时与粮食相关的必需品如磷肥等,将为各国所重视,贸易不畅通 有望维持磷肥价格在高位。

4. 我国重过磷酸钙以出口为主

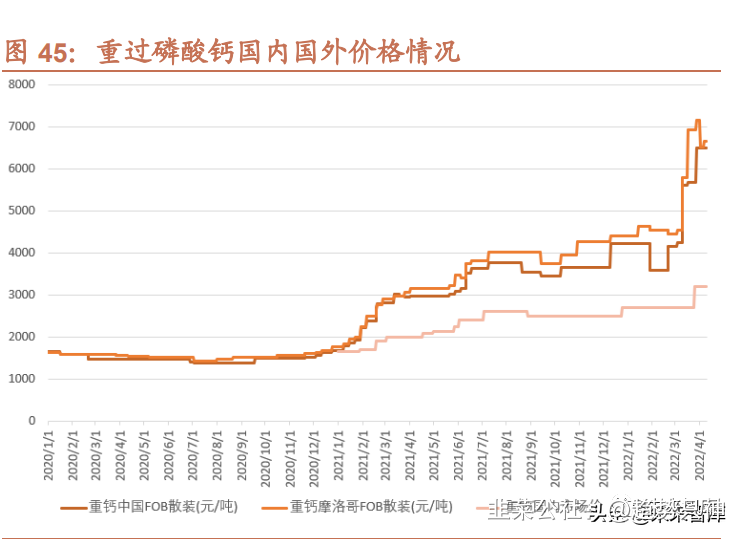

我国重过磷酸钙消费量占磷肥比例不到 10%,重钙主要出口到国外。根据百川盈孚统计,目前重过磷酸钙全国产能共 有 290 万吨,2021 年产量为 222 万吨,未来三年无新增产能。绝大部分重过磷酸钙产能集中在云南省,合计产能 230 万吨。2021 年我国重过磷酸钙对外出口 117 万吨,对外出口占比超过 50%,其中印度尼西亚、澳大利亚、日本三国 合计占出口量 20%以上。根据国际肥料协会统计,全球 2020 年重过磷酸钙消耗量为 484 万吨,这主要是受疫情影响, 消费量有所下降,全球重过磷酸钙消费量稳中有升。目前,重过磷酸钙国内国际价格差距极大,重钙摩洛哥 FOB 散装价格一度超过 7000 元/吨,而国内重钙平均价格为 3200 元/吨,二者差距接近 4000 元/吨。

三、投资分析:看好磷化工行业优质头部企业

1、云天化:国内最大磷矿石开采商,矿石资源无与伦比

云天化目前是国内最大的磷矿石生产商,目前拥有磷矿石储量 8 亿吨左右,磷矿石年产能力 1450 万吨/年,磷酸二铵 产能 445 万吨/年,磷酸一铵产能 70 万吨/年,公司磷肥产能位居全国第二,全球第四。其中,公司磷酸二铵产品在 国内市场占有率达到 27%左右,位居全国第一。“三环”“金富瑞”等磷酸二铵知名品牌,产品质量稳定,服务优质, 多年来广受国内用户青睐,长期实现一定的品牌溢价。公司磷铵出口量占全国出口量的 20%左右。

目前云天化正加快布局产业转型,推动产业结构转型,非肥业务发展初具规模。年产 50 万吨磷酸铁及其配套装置有 望于 2023 年底前建成投产。公司携手恩捷股份、华友控股、亿纬锂能在云南省昆明市签订《新能源电池全产业链项目合作协议》,共同研发、生产和销售新能源电池及新能源电池上下游材料,拉动建设新能源电池产业链,共同在玉 溪市当地促进形成新能源电池全产业链集群。福石科技年产 4,000 吨五氧化二磷项目、年产 2.2 万吨聚磷酸(年产 3 万吨食品级磷酸)项目、年产 1,500 吨含氟硝基苯项目,红磷化工年产 1 万吨氟硅酸镁项目全面建成,合资公司年产 5,000 吨六氟磷酸锂项目快速推进,精细化工产业集群战略布局加快落地。

我们认为由于磷肥行业的特点,短期内国内新增磷肥产能较少,随着法检政策放开,现有磷肥产能头部企业将充分受 益。云天化作为国内第二大磷肥生产商,在发展化肥行业的同时积极布局新能源产业,长期来看,强大的磷矿石储备 为云天化向产业链下游延伸提供无限可能。

2、兴发集团:国内精细磷产品门类最全、品种最多的企业之一

兴发集团是国内磷化工行业龙头企业,主营产品包括磷矿石、黄磷及精细磷酸盐、磷肥、草甘膦、有机硅及湿电子化 学品等百余种产品,是全国精细磷产品门类最全、品种最多的企业之一,打造了“矿电化一体”、“磷硅盐协同”和 “矿肥化结合”的产业链优势。公司参控股磷矿储量 12.2 亿吨,现有磷矿石产能 415 万吨/年,黄磷产能超过 16 万 吨/年,精细磷酸盐产能约 20 万吨/年,磷酸一铵产能 20 万吨/年、磷酸二铵产能 80 万吨/年、湿法磷酸(折百) 产能 68 万吨/年、精制净化磷酸(折百)产能 10 万吨/年,草甘膦产能 18 万吨/年、有机硅产能 36 万吨/年;此外, 公司在建 5 万吨/年草甘膦产能计划 2022 年三季度投产,200 万吨/年磷矿采矿工程项目计划 2022 年下半年投产, 40 万吨/年有机硅单体项目计划 2023 年底建成。

公司控股子公司兴福电子目前已建成 3 万吨/年电子级磷酸、2 万吨/年电子级硫酸、3 万吨/年电子级蚀刻液产能,产 能规模居行业前列,产品质量总体处于国际先进水平,已批量供应台联电、中芯国际、华虹宏力等多家国内外多家知 名半导体客户,目前正新建 7 万吨/年 IC 级硫酸、1 万吨/年电子级双氧水等项目,计划年内分期投产。

公司利用自身磷化工产业链优势,进军新能源锂电材料领域,与华友钴业在湖北宜昌合作投资磷矿采选、磷化工、湿 法磷酸、磷酸铁及磷酸铁锂材料的一体化产业,计划建设 50 万吨/年磷酸铁、50 万吨/年磷酸铁锂及相关配套项目, 公司拟公开发行可转债募资不超过 28 亿元用于建设 20 万吨/年磷酸铁及配套 10 万吨/年湿法磷酸精制技术改造等项 目,目前磷酸铁一期项目顺利进行中。随着新建项目陆续建成投产,将进一步提升公司盈利水平,有望将公司打造成 全球领先的磷化工龙头企业。

3、新洋丰:国内最大磷酸一铵生产商

经过近 40 年的发展,公司已形成了产业链一体化的竞争优势,已建成 10 大生产基地,具有年产各类高浓度磷复肥逾 800 万吨的生产能力和 320 万吨低品位磷矿洗选能力,配套生产硫酸 280 万吨/年、合成氨 15 万吨/年、硝酸 15 万吨 /年。公司的硫酸、合成氨与硝酸均自用。公司在湖北荆门、湖北宜昌、湖北钟祥和四川雷波建立大型磷酸一铵生产 基地,毗邻长江,从而有效降低物流运输成本、加快供货反应速度,公司拥有 180 万吨磷酸一铵产能,位居全国第一, 产品充分满足自用,还可部分外销。