1. 螺杆式压缩机龙头,泛半导体真空泵打开第二曲线

1.1. 螺杆式压缩机起家,泛半导体真空泵打开第二曲线

螺杆式压缩机龙头,泛半导体真空泵打造第二成长曲线。汉钟精机前身为创始人廖 哲男在中国台湾创建的压缩机公司,1996 年在大陆设立办事处,是国内螺杆式压缩机业 务的龙头。公司 2004 年开始与中国台湾工业局合作研发干式真空泵,后将研发团队和 相关成果并入公司体内。随着技术成熟,公司的真空泵在光伏领域取得领先地位,半导 体领域份额持续提升,受益于泛半导体真空泵国产化。

公司业务分为压缩机、真空泵两大板块,真空泵板块中光伏电池片、半导体领域放 量成为主要看点。公司压缩机业务包括制冷压缩机和空气压缩机,前者主要用于商用中 央空调、冷链物流及空气源热泵,后者主要用于空压机、工业自动化的空气源动力设备。 公司真空泵下游主要为光伏拉晶、光伏电池片及半导体。2021 年公司压缩机及真空泵收 入占比分别 57%、35%,真空泵占比保持提升趋势,后续真空泵在光伏电池片、半导体 领域放量成为主要看点。

从竞争格局看,真空泵外资主要包括 Edwards、Ebara 等,国内包括中科仪、通嘉 宏瑞。在制冷压缩机方面,竞争对手主要为复盛、比泽尔、特灵和丹佛斯,在空压机方 面的竞争对手主要为阿特拉斯、英格索兰和 GHH RAND。在光伏真空泵领域,公司是国内少有的批量供货商,竞争对手主要为外资企业 Ebara 和 Lot。国内半导体真空泵国 产化率仅为个位数,公司竞争对手主要为外资品牌,包括 Edwards(被 Atlas 收购)、Ebara、 莱宝、普旭、卡西亚马、阿尔卡特、普发等,国内包括中科仪、通嘉宏瑞。

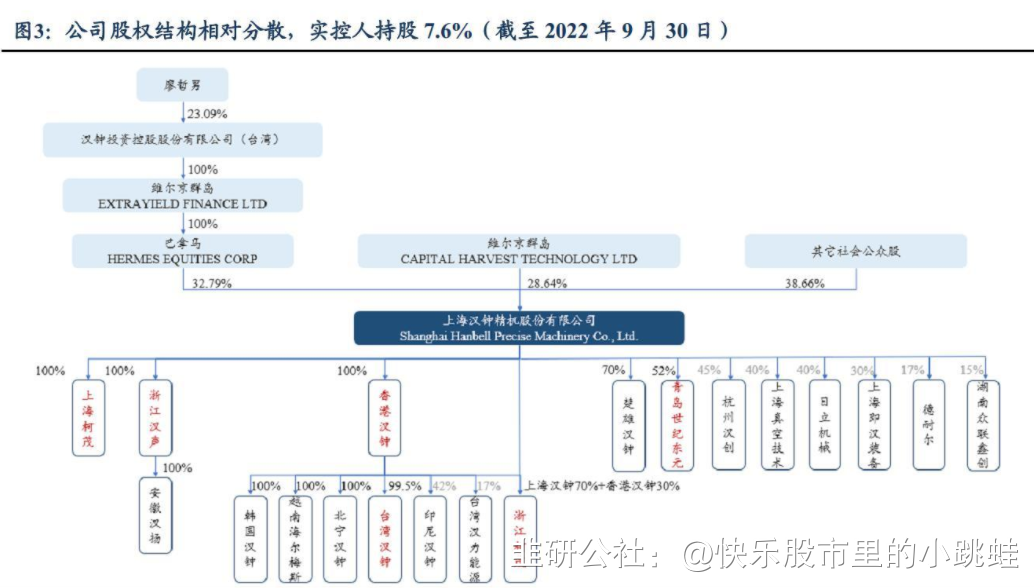

股权结构相对分散,高管团队稳定。截至 2022 年 9 月 30 日,公司第一大股东为境 外法人巴拿马海尔梅斯公司,持股 32.79%。创始人廖哲男为公司实际控制人,通过汉钟 投资、EXTRAYIELD FINANCE 和巴拿马海尔梅斯公司,间接持股公司 7.57%股份,股 权结构相对分散。

汉钟精机已形成上海、中国台湾两个主要生产经营基地。经过多年发展,公司形成 上海与中国台湾两个主要生产经营基地。上海地区包括枫泾厂和兴塔厂,枫泾厂负责精 加工和机头生产,兴塔厂负责机组组装。中国台湾地区包括台中厂和观音厂,台中厂负 责螺杆真空泵生产,观音厂负责制冷产品生产,面向中国台湾和海外市场。越南汉钟主 要提供售后服务,同时生产少量空压机。

1.2. 业绩稳健增长,高端产品结构优化

受益真空泵放量,公司业绩维持稳步增长。2016-2021 年公司营业收入 CAGR 32%, 归母净利润 CAGR 31%。2022 年前三季度公司实现营收 23.4 亿元,同比增长 7%,收入 增速下滑主要系制造业、商业地产景气下行,压缩机板块受影响较大。2022 年前三季度 公司归母净利润 4.5 亿元,同比增长 24%,高于收入增速,主要受益高毛利率真空泵放 量。

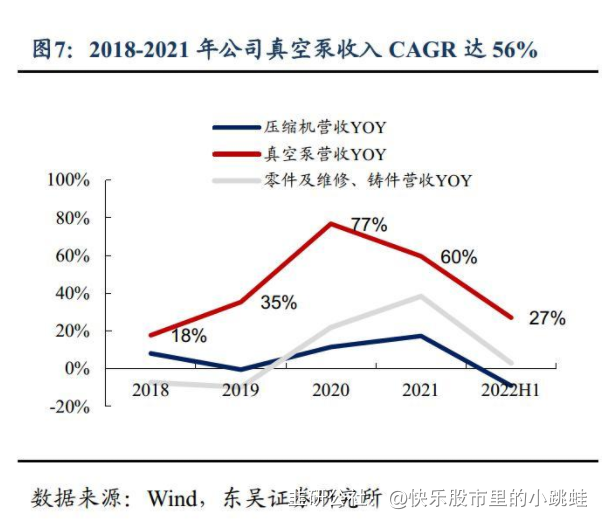

真空泵高端产品放量,带动盈利能力上行。2018-2021 年公司真空泵收入 CAGR 达 56%,远高于同期压缩机收入 CAGR 为 9%,真空泵收入占比从 2018 年的 16%提升至 2022 上半年的 38%。此外,真空泵毛利率显著高于压缩机,2022 上半年公司真空泵毛 利率 42%,高于同期压缩机毛利率 30%。高毛利真空泵业务放量,带动公司盈利能力趋 势上行。

2021 年公司毛利率 35%、净利率 16%,盈利能力稳中有升。公司销售毛利率长期 维持 35%左右水平,销售净利率随费控能力提升、产品结构优化逐年上行。2022 年前三 季度公司销售净利率达 20%历史高位,同比增长 4pct,主要受益于汇兑损益,和真空泵 进入业绩兑现期,研发费用率下行。我们判断随着高毛利真空泵放量,尤其是真空泵在 光伏电池片、半导体领域放量,公司盈利能力有进一步提升空间。

2. 受益于真空泵国产化,泛半导体真空泵进口替代加速

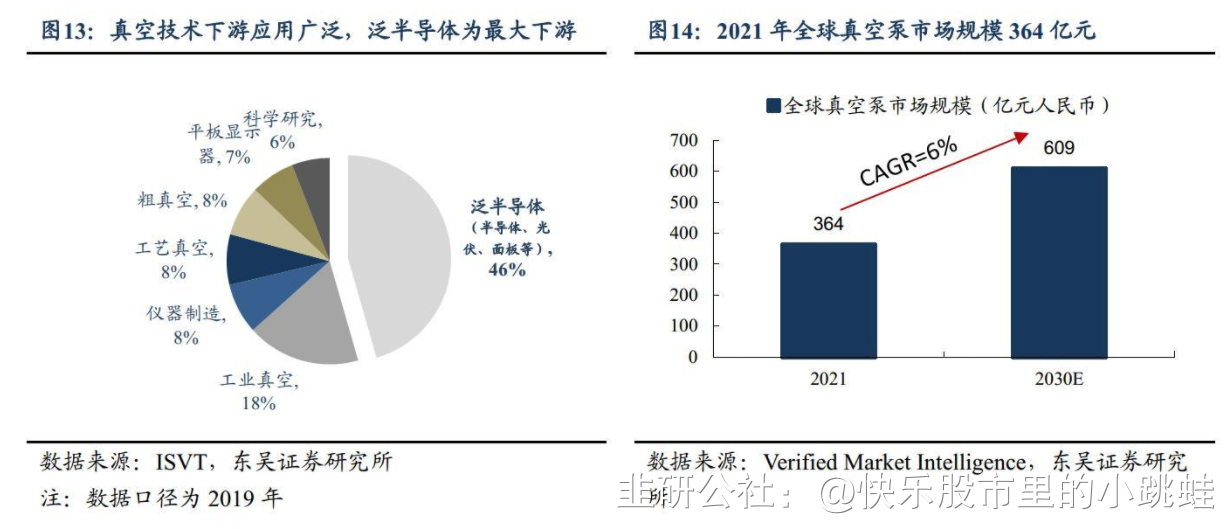

真空泵为泛半导体设备核心零部件,2021 年市场规模 364 亿元人民币。真空泵是 指利用机械、物理或化学方法在某一封闭空间中产生真空环境的装置。按照真空度和气 压范围来划分,真空泵可分为低真空、中真空、高真空及超高真空四类,应用于不同的 真空要求环境。真空泵下游主要为泛半导体领域,包括集成电路、光伏、LED、平板显 示、锂电池等,2019 年泛半导体占比约 46%。据 Verified Market Intelligence 测算,2021 年全球真空泵市场规模为 364 亿元人民币,预计 2021-2030 年复合增速 6%,增长稳定。

2.1. 光伏硅片真空泵:龙头地位稳固,性价比优势突出

真空泵为光伏拉晶、光伏电池片设备的核心零部件之一,受益光伏装机量持续增长。 光伏电池的生产主要分为硅料制程、硅片制程、电池片制程及组件制程四个环节,真空 泵应用于拉晶和电池片环节。在拉晶环节,单晶炉炉膛内持续通入惰性气体,真空泵负 责不断地从炉膛向外抽气,起到保持炉膛内真空度稳定的作用。在电池片环节,真空泵 为 PECVD、ALD、组件层压提供真空环境,避免硅片被氧化,并减少原始污染。

2022 年国内单晶硅片新增产能预计 202GW,同比增长 29%。近几年我国硅片规模 快速增长,2021 年国内硅片总产能达 396.5GW,同比增长 65%,2017-2021 年 CAGR 达 78%。据不完全统计,2022 年国内硅片新增产能预计达到 202GW,同增 29%,总产能 将近 600GW,硅片产能的扩张将显著带动真空泵的市场规模增加。

我们测算光伏拉晶真空泵 600 万元/GW,2022 年国内市场规模 13 亿元。 核心假设:(1)单 GW 硅片产能对应真空泵价值量约 600 万元。据 2021 年市场硅片产能及 单晶炉出货量可计算出,单 GW 硅片产能需要 80-100 个单晶炉,一台单晶炉配备一个 真空泵,取中值单 GW 硅片对应真空泵需求量 100 台。按真空泵均价 7 万元/台(测算 时按年降 3%),单 GW 硅片产能对应真空泵价值量约 600 万元。 (2)真空泵需求源于硅片厂新增产能和存量产线更新。根据产业链调研,我们预 计在运产线的真空泵每年更换 5%-10%。 (3)全球新增光伏装机量参考 CPIA 数据估算。

公司在拉晶真空泵市占率达 70%,龙头地位稳固。2021 年公司真空泵收入 10.4 亿 元,其中拉晶环节用真空泵收入占比约 70%,即拉晶真空泵收入 7.3 亿元。根据我们测 算,2021 年国内拉晶真空泵市场规模约 10 亿元,对应公司市占率达 70%,龙头地位稳 固。

公司光伏拉晶真空泵具备突出竞争优势。公司多年深耕真空泵行业,受益于中国台 湾半导体行业先进性,积累较多的技术经验。此外,公司真空泵技术路线为螺杆泵,相 比于涡旋泵泵及罗茨泵,具备结构简单、能耗低等成本优势,契合光伏行业降本需求。

2.2. 光伏电池真空泵:受益电池片技术迭代,产能释放迎份额提升

真空泵在光伏设备核心零部件成本占比 12%,为光伏设备第二大零部件。在电池 片制造环节,真空泵作为零部件用于 PECVD/ALD 设备,为硅片的传递提供真空环境。 根据金辰股份定增回复函,真空泵在光伏设备核心零部件成本占比 12%,是除真空腔以 外在 PECVD/ALD 设备中成本占比最大的零部件。

我们测算光伏电池片真空泵 600-800 万/GW,2022-2024 年市场规模分别为 9/12/23 亿元,同比增长 10%/44%/81%。受益电池片路线技术迭代,真空泵市场需求增速较高。 核心假设: (1)HJT 为新一代电池技术发展方向,2022-2024 年技术渗透率分别为 20%/40%/70%。电池技术迭代本质为降本提效,效率高成本低是未来发展方向。HJT 由 于光电转换效率高,双面率高,设备工艺流程简化,产品光衰减低,稳定性强,降本增 效空间大,前景广阔,将成为新一代电池技术的发展方向。我们预计 2022-2024 年 HJT 技术渗透率分别为 17%/30%/60%,对应 HJT 新增产能分别为 36/86/230GW。相应地, Perc/Topcon 在新增光伏装机中将渗透率逐渐降低,2022-2024 年新增产能为 44/28/0GW。 (2)我们预计 HJT 每 GW 对应的真空泵价值量需求为 800 万元,Perc/Topcon 真 空泵价值量约 700 万元,考虑国产替代、技术迭代和竞争加剧,价格每年下调 3%。同 时,同硅片环节,我们假设在运产线的真空泵每年更换 20%。

2021 年公司在电池片真空泵市占率仅 20%左右,产能释放迎份额提升。2021 年公 司光伏电池片真空泵国内份额约 26%,低于光伏拉晶真空泵份额 70%,主要系过去光伏 拉晶环节需求快速增长,真空泵整体产能供不应求。展望未来,公司在电池片市占率仍 有较大提升空间。随中国台湾台中厂三期及上海厂三期的工程建设落地,公司真空泵产 能有望持续提升,重点发力份额较低的光伏电池片、半导体领域,打开成长空间。

2.3. 半导体真空泵:零部件国产化提速,百亿市场打开成长空间

真空泵为半导体设备核心零部件之一,公司真空泵可满足半导体清洁制程与严苛制 程。干式真空泵是半导体各制程中必备的通用设备,应用于单晶拉晶、Load-Lock、刻蚀、 CVD、原子层沉积(ALD)、封装、测试等清洁严苛的制程。公司的半导体真空泵以螺 杆泵、罗茨泵为主,已推出 PMF、iPM、iPH 三个系列,分别适用于清洁、半严苛和严 苛制程,能够满足半导体先进工艺要求。

我们测算 2022 年全球半导体真空泵市场规模 158 亿元,其中中国大陆 45 亿元,中 国台湾 31 亿元。核心假设如下: (1)根据 SEMI 数据,2021-2025 年全球晶圆厂产能将从约 916 万片提升至约 1226 万片(12 寸等效),带来真空泵的新增和替换需求。其中,中国大陆 12 寸晶圆厂全球产 能占比将从 19%提升至 23%,8 寸晶圆厂产能提升 66%。中国台湾 12 寸晶圆厂全球产 能占比从 22%下滑至 21%,8 寸晶圆厂产能提升 11%。 (2)根据中科仪招股书,12 寸晶圆产线每 3.5 万片/产能需要 2000 台真空泵,存 量真空泵每年更换约 20%。真空泵单价约 10 万元。

我们测算 2022-2024年中国大陆+中国台湾半导体真空泵市场规模为 76/86/97亿元, 2022 年国产化率约 6%。由于半导体零部件要求较高,内资半导体真空泵厂商仅为中科仪、汉钟精机两家龙头有一定出货量,其余市场基本为 Edwards、Pfeiffer 等外资龙头主 导。按中科仪、汉钟精机半导体真空泵板块收入测算,2022 年两家龙头国内份额合计约 6%,即国内半导体真空泵国产化率仅 6%,进口替代空间广阔。公司半导体真空泵已逐 步导入主流半导体晶圆厂和设备商,随着产品稳定性成熟及产能提升,有望充分受益于 半导体零部件国产化。

3. 压缩机板块夯实公司基本盘,空压机有望向高端化转型

压缩机为公司传统业务,分为制冷压缩机和空气压缩机。压缩机是将低压气体提升 为高压气体的一种从动的流体机械,按气体介质不同,可分为空气压缩机和制冷压缩机。 空气压缩机主要用于动力输出、化工原料输送等工业用途。制冷压缩机以制冷剂为压缩 介质,是制冷系统的核心元件。压缩机为汉钟精机的主要收入来源之一,其中制冷压缩 机占主体,板块收入占比约 70%。

压缩机板块增速稳定,利润率有所下行。随真空泵放量,收入占比逐年降低,2022 上半年收入占比 54%。由于下游市场发展成熟,公司压缩机板块收入增速稳定,2016- 2021 年营收 CAGR 为 9%,2022 年上半年公司压缩机收入 7.4 亿元,同比下滑 9%,主 要系制造业景气下行,空气压缩机销售下滑。近年来受市场竞争激化、钢材等原材料价 格上涨影响,压缩机板块毛利率呈下行趋势。

3.1. 制冷压缩机:下游需求稳定,行业增长平稳

制冷压缩机主要应用于商用中央空调和冷冻冷藏,下游需求稳定。按下游应用,公 司的制冷压缩机可进一步拆分为商用中央空调压缩机、冷冻冷藏压缩机和热泵压缩机。 中央空调压缩机占比最高,热泵占比较小。

中央空调压缩机:已切入头部客户供应链,下游发展成熟,收入增速稳定。中央空调市场发展成熟, 2016-2021 年 CAGR 为 11%。公司在中央空调压缩机领域深耕多年, 已经与美的、海尔、盾安等主流空调厂商建立合作关系。我们判断公司中央空调板块维 持小幅平稳增长:(1)公司离心制冷压缩机的系列化不断完善,离心式制冷压缩机份额 逐步成长。(2)公司的中央空调压缩机以商用型为主,受商业地产、公共基础设施投资 影响较大。随疫情管控放松,商业地产、公共基础设施投资回升,需求有望回暖。

冷冻冷藏压缩机:冷链物流建设逐步完善,下游需求稳定提升。冷冻冷藏压缩机主 要用于冷链物流,可应用于农产品保鲜、渔船速冻、食品速冻隧道等行业。近年来生鲜 电商需求持续增长,冷链物流行业市场规模持续扩张,2021 年冷链物流市场同比增长 10%。下游需求带动压缩机销量提升,2021 年商用冷冻冷藏压缩机消费量 82 万台,同 比增长 17%。“十四五”冷链物流发展规划提出建立健全冷链物流体系,随着经济复苏, 国家持续加大对冷库建设投资力度,中大型冷库、冷链物流园、食品加工等项目开工增 加,我们判断公司冷冻冷藏压缩机板块将维持稳定增长。

热泵压缩机:国内市场为主,欧洲有望贡献增量。公司的热泵可用于提供热水、蒸 汽、烘干,主要用于民用集中供暖、工业用锅炉替代等中大型项目。目前公司热泵产品 主要以国内市场为主。 近期俄乌冲突、双碳目标加速欧洲能源结构转型,空气源热泵具 有能效高、环保的特点,需求大幅上升。公司有望切入欧洲非户式、中大型热泵市场, 贡献业绩增量。

3.2. 空气压缩机:向无油空压机转型升级,受益进口替代

空气压缩机主要用于提供气源动力,为工业核心通用设备之一。空气压缩机广泛应用于医药、汽车、化工、电子等下游,为工业生产提供气源动力,是一种重要的通用机 械。随工业发展,我国空气压缩机市场规模稳步提升,2021 年市场规模达 606 亿元, 2016-2021 年复合增速为 4%。

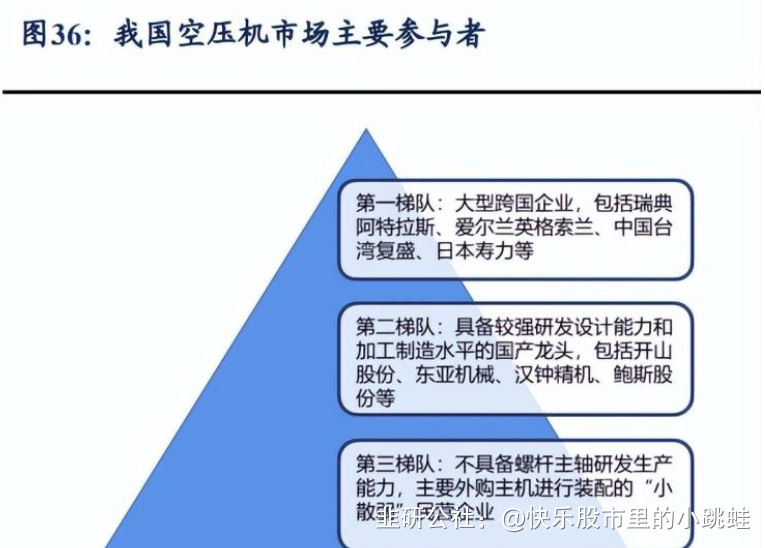

低端市场竞争激烈,格局分散。我国空压机行业市场参与者众多,2018 年规模以上 压缩机企业共 522 家。竞争格局高度分散,“小散弱”特征明显。其中,高端空压机市场 被阿特拉斯、英格索兰、复盛集团等跨国集团主导。中低端市场竞争激烈,众多不具备 螺杆主机设计、生产能力的中小型企业依靠价格战来争夺市场份额。2021 年四大国产空压机龙头开山股份、鲍斯股份、东亚机械、汉钟精机合计收入仅 50 亿元,国内份额仅 8%,规模均较小,与海外龙头英格索兰(2021 年营收 51 亿美元)等仍有较大差距。

公司产品以低端有油空压机为主,未来有望向高端无油拓展。空气压缩机按气体压 缩过程中是否与油接触,可分为喷油空压机和无油空压机。有油空压机制造精度低、成 本低,市场竞争激烈。无油空压机压缩后的气体不含油,可应用于食品、医疗、半导体 等对洁净要求更严苛的领域,技术难度更大,价值量和毛利率更高。目前公司在无油空 压市场占比还较低,进口替代空间大。公司正在着重推广无油空压机的高端应用市场, 板块增速和利润率有望修复。

4. 盈利预测

核心假设:

压缩机:我们预计 2022-2024 年公司压缩机营收分别为 16.3/17.8/19.3 亿元,同比变 动-4%/9%/8%,毛利率稳定在 32%。其中: (1)制冷压缩机:制冷压缩机下游中央空调、冷冻冷藏产业发展成熟,需求稳定增 长,公司份额稳定,收入逐年提升。我们预计 2022-2024 年公司制冷压缩机营收分别为 11.9/12.9/13.9 亿元,同比提升 4%/8%/8%。随钢材、生铁等原材料价格下降,毛利率有 望企稳。我们预计 2022-2024 年制冷压缩机毛利率稳定于 38%。 (2)空气压缩机:空气压缩机主要应用于装备制造、汽车、冶金等工业领域,受制 造业景气度影响较大。综合考虑疫情管控前后下游景气度变动,我们预计 2022-2024 年 公司空气压缩机营收分别为 4.4/5.0/5.4 亿元,同比变动-20%/12%/8%。随钢材、生铁等 原材料价格下降,毛利率有望企稳。我们预计 2022-2024 年空气压缩机毛利率稳定于 15%。

真空产品:公司为光伏拉晶真空泵最大龙头,2021 年市占率约 70%,板块收入随光 伏下游稳定增长。光伏电池片、半导体领域真空泵进口替代空间仍较大,随产能释放和 客户拓展,带动收入加速增长。我们预计 2022-2024 年公司真空产品营收分别为 12.5/16.0/21.2 亿元,同比增长 20%/28%/33%,毛利率随工艺成熟、高毛利半导体真空泵 上量稳步提升,分别为 41%/43%/45%。

零件及维修:零件和维修属于后市场服务,随公司规模扩张稳步增长。由于半导体 真空泵维保频率更高,随公司半导体真空泵业务扩张,维保收入有望稳定增长。我们预 计 2022-2024 年公司零件及维修营收分别为 1.8/2.1/2.5 亿元,同比增长 0%/20%/20%, 毛利率分别为 38%/40%/40%。

铸件:公司的铸件主要用于自供。我们预计铸件收入随公司规模扩张稳步增长, 2022-2024 年营收分别为 0.6/0.7/0.8 亿元,维持 10%同比增速,毛利率稳定于 10%。

综上所述,我们预计公司 2022-2024 年归母净利润分别为 6.1/7.1/9.4 亿元,同比增 长 26%、15%、33%。